Mit Wirkung zum 1. Oktober übernimmt der international erfahrene Gesundheits- und Kapitalmarktexperte Nick Stone die Leitung der Investor-Relations-Funktion bei Fresenius. Der bisherige Leiter, Markus Georgi, wird nach 9 Jahren in der Funktion das Unternehmen verlassen, um sich neuen Aufgaben zu widmen.

Michael Sen, Vorstandsvorsitzender von Fresenius: „Ich freue mich sehr, dass wir mit Nick Stone einen anerkannten Investor-Relations-Manager für diese wichtige Rolle gewinnen konnten. Das Vertrauen von Investoren und Analysten in Fresenius international weiter zu stärken, ist von zentraler Bedeutung für den langfristigen Erfolg von #FutureFresenius. Mit seiner langjährigen Erfahrung in der Gesundheitsindustrie und seiner exzellenten Vernetzung in den internationalen Kapitalmärkten vereint Nick Stone entscheidende Kompetenzen für diese Aufgabe. Markus Georgi hat die Investor-Relations-Funktion bei Fresenius in den vergangenen Jahren maßgeblich weiterentwickelt. Ich danke ihm für seinen großen Einsatz und wünsche ihm alles erdenklich Gute für seinen weiteren Weg.“

Nick Stone wechselt zum 1. Oktober 2024 zu Fresenius und wird seinen Sitz in Bad Homburg haben. Stone kommt von GSK Plc (ehemals GlaxoSmithKline), einem internationalen Pharmaunternehmen mit Sitz in London, UK, wo er seit 2021 als Senior Vice President die globale Investor-Relations-Funktion leitete. Zuvor verantwortete er verschiedene Rollen in der Unternehmensstrategie, im Vertrieb, im Produkt- und Portfoliomanagement sowie Investor Relations bei AstraZeneca Plc. Nick Stone studierte Rechtswissenschaften und Kriminologie an der University of Lincoln und an der Staffordshire University in England.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Mehr als 2.750 junge Menschen beginnen im August und September eine Ausbildung oder ein Duales Studium bei Fresenius in Deutschland. Fresenius hat die Ausbildungsquote in den vergangenen Jahren kontinuierlich auf aktuell mehr als sieben Prozent erhöht und ist damit einer der größten Ausbildungsbetriebe Deutschlands.

„Wir haben viele gute und sehr gute Bewerbungen erhalten, die zeigen, wie attraktiv wir als Arbeitgeber für junge Menschen sind. Die Ausbildung von Nachwuchskräften ist ein zentraler Bestandteil unserer Personalstrategie, mit der wir eine nachhaltige Basis für unseren künftigen Erfolg schaffen. Wir kommen damit auch unserem gesellschaftlichen Auftrag nach und leisten einen wichtigen Beitrag zum Zusammenhalt und zur Stärkung unserer Demokratie. Denn Bildung und wirtschaftliche Perspektive sind dafür Voraussetzungen“, sagt Dr. Michael Moser, Vorstand von Fresenius für Recht, Compliance, Risikomanagement, Sustainability, Corporate Audit sowie für den Unternehmensbereich Fresenius Vamed.

Mit über 6.600 Auszubildenden und dual Studierenden, davon über 4.300 in den Pflege- und Gesundheitsberufen, zählt Fresenius zu den größten und innovativsten Ausbildungsbetrieben in Deutschland. Das Unternehmen bietet in sechs Berufsgruppen (IT, Kaufmännisch, Logistik, Naturwissenschaftlich, Technik sowie Pflege und Gesundheit) mehr als 40 Ausbildungsberufe und über 30 duale Studiengänge an und bildet darüber IT-Zukunftsthemen ab wie „Sustainable Science and Technology“ oder „Data Science & Künstliche Intelligenz“.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Diese Woche hat für 69 junge Menschen ein neuer Lebensabschnitt begonnen: Sie haben ihre berufliche Ausbildung bzw. ihr duales Studium bei Fresenius in Bad Homburg und Friedberg aufgenommen. Fresenius bietet an den beiden Standorten insgesamt elf Ausbildungsberufe und 16 duale Studiengänge im technischen, IT-, kaufmännischen-, Logistik-, naturwissenschaftlichen sowie im Gesundheitsbereich an.

„Die Ausbildung ist ein Fundament für den nachhaltigen Erfolg unseres Unternehmens. Seit nun schon über 40 Jahren bildet Fresenius junge Menschen aus. Fresenius ist ein attraktiver Arbeitgeber, wie nicht zuletzt auch die mehr als 2.000 Bewerbungen alleine für Bad Homburg und Friedberg zeigen“, so Ausbildungsleiter Jürgen Muthig. „Und das gilt weltweit: Die weiteste Anreise unter den 69 neuen Kolleginnen und Kollegen begann in Mexiko.“

Mit über 6.600 Auszubildenden und dual Studierenden zählt Fresenius zu den größten und innovativsten Ausbildungsbetrieben in Deutschland. Das Unternehmen bietet mehr als 40 Ausbildungsberufe und über 30 duale Studiengänge an und bildet darüber Zukunftsthemen ab wie „Sustainable Science and Technology“ oder „Data Science & Künstliche Intelligenz“. Im August und September dieses Jahres werden über 2.750 Auszubildende und dual Studierende ihre Berufsausbildung bei Fresenius beginnen.

Fresenius hat die Ausbildungsquote in den vergangenen Jahren kontinuierlich auf aktuell mehr als sieben Prozent erhöht. Damit bildet das Unternehmen eigene Fachkräfte aus, übernimmt aber auch gesellschaftliche Verantwortung getreu dem Fresenius-Prinzip „Wir handeln heute für ein besseres Morgen“.

Über die Ausbildungsmöglichkeiten bei Fresenius können sich Interessierte auch auf der „Nacht der Ausbildung“ in Bad Homburg am 13. September informieren. Von 17 bis 21 Uhr öffnet der Gesundheitskonzern die Türen der Konzernzentrale in der Else-Kröner-Str. 1 für Schülerinnen und Schüler, Eltern und Lehrkräfte. Die Besucherinnen und Besucher können an verschiedenen Informationsständen mit dem Ausbildungsteam sowie Auszubildenden und dual Studierenden ins Gespräch kommen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Starkes organisches Wachstum des Konzernumsatzes von 8 %1 auf 5,4 Mrd €2; exzellenter Anstieg des Konzern-EBIT2 um währungsbereinigt 15 %3 auf 660 Mio € spiegelt die starke operative Entwicklung sowie die über Plan liegenden konzernweiten Kosteneinsparungen wider.

- Starke Ergebnisentwicklung: EPS mit 15 %2,3,4 währungsbereinigtem Anstieg

- Großer Fortschritt bei Entschuldung: Verschuldungsgrad bei 3,43x2,5 und damit innerhalb des selbstgesetzten Zielkorridors, insbesondere aufgrund operativer Stärke und des ausgezeichneten Cashflows.

- Strukturelle Produktivitätsverbesserungen über Plan.

- Hervorragende Entwicklung des operativen Cashflows aufgrund von Optimierungen des Nettoumlaufvermögens und des verstärkten Fokus auf Cash-Generierung sowie der ausgezeichneten operativen Entwicklung.

- Konzernausblick für das laufende Geschäftsjahr nach ausgezeichnetem 1. Halbjahr bestätigt; zuversichtlich, dass das Konzern-EBIT-Wachstum2,6 in der oberen Hälfte der Spanne von 6 bis 10 % liegen wird.

- Fresenius Kabi deutlich über dem oberen Ende des strukturellen Wachstumsbands nach starkem organischen Umsatzwachstum von 11 %1; ausgezeichnete EBIT-Marge von 15,9 %2.

- Wachstumsvektoren sind Performance-Treiber bei Kabi: Außerordentlich starkes organisches Wachstum von 19 %1; EBIT-Marge bei 14,7 %2 innerhalb des strukturellen Margenbandes.

- Biopharma mit beschleunigter Dynamik: sehr starkes Umsatzwachstum und erneut positiver EBIT-Beitrag im 2. Quartal aufgrund des Lizenzgeschäfts bei mAbxience und fortgesetzt guter Entwicklung von Tyenne.

- Fresenius Helios mit starkem organischen Umsatzwachstum von 6 %; EBIT-Marge von 11,1 %2 bedingt durch die hervorragende operative Entwicklung in Spanien.

1 Organische Wachstumsrate bereinigt Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

2 Vor Sondereinflüssen

3 Wachstumsrate bereinigt um Hyperinflation in Argentinien

4 Ohne Fresenius Medical Care

5 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

6 Währungsbereinigt

Telefonkonferenz und Audio-Webcast

Anlässlich der Veröffentlichung der Ergebnisse für das 2. Quartal 2024 findet am 31. Juli 2024 um 13:30 Uhr (CEST) / 07:30 Uhr EDT eine Telefonkonferenz bzw. ein Audio-Webcast statt. Die Telefonkonferenz können Sie live über das Internet verfolgen unter www.fresenius.de/investoren. Nach der Veranstaltung steht Ihnen die Aufzeichnung zur Verfügung.

Michael Sen, Vorstandsvorsitzender von Fresenius: „Das zweite Quartal und das erste Halbjahr 2024 waren für Fresenius hervorragend. Bei einem starken Umsatzplus haben wir ein noch stärkeres Ergebniswachstum und höhere Margen erzielt. Dank eines äußerst starken Cashflows konnten wir unser Finanzprofil deutlich verbessern. Wir kommen schneller als geplant voran, unseren Verschuldungsgrad zu verringern und unsere Kosten zu senken. Das Geschäftsjahr 2024 ist ein Wendepunkt für Fresenius: Unsere Arbeit zahlt sich aus. Wir verbessern das Leben von Patientinnen und Patienten und schaffen Wert für alle Stakeholder. Fresenius ist 'Committed to Life' ".

Strukturelle Produktivitätsverbesserungen über Plan

Die konzernweiten Kosten- und Effizienzmaßnahmen kommen schneller als geplant voran. Bis zum 1. Halbjahr 2024 einschließlich hat Fresenius in Summe strukturelle Einsparungen in Höhe von ~336 Mio € auf EBIT-Ebene erzielt.

Im weiteren Verlauf des Jahres wird Fresenius seine Anstrengungen fortsetzen, die strukturelle Produktivität weiter zu erhöhen. Einige Maßnahmen, die für das Jahr 2025 geplant waren, werden deshalb in das aktuelle Geschäftsjahr vorgezogen. Das ambitionierte Ziel besteht nun darin, die angestrebten jährlichen nachhaltigen Kosteneinsparungen von ~400 Mio € auf EBIT-Ebene bereits bis Ende des Jahres 2024 zu realisieren. Ursprünglich war dieses Ziel für 2025 vorgesehen.

Die strukturellen Kosteneinsparungen werden von allen Geschäftsbereichen und dem Corporate Center vorangetrieben. Die wichtigsten Elemente zur Produktivitätsverbesserung sind die Verringerung der Komplexität, die Optimierung von Lieferketten und Verbesserungen von Beschaffungsprozessen.

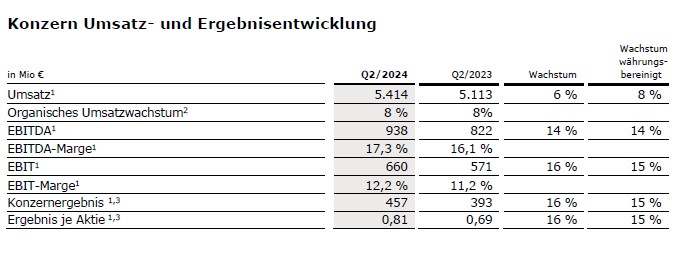

Konzern Umsatz- und Ergebnisentwicklung

Der Konzernumsatz vor Sondereinflüssen stieg um 6 % (währungsbereinigt um 8 %) auf 5.414 Mio € (2. Quartal 2023: 5.113 Mio €). Das organische Wachstum betrug 8 %2 aufgrund der anhaltend starken Entwicklung bei Kabi und Helios. Währungsumrechnungseffekte hatten einen negativen Einfluss von 2 % auf das Umsatzwachstum.

Der Konzern-EBITDA vor Sondereinflüssen stieg um 14 % (währungsbereinigt: 14 %) auf 938 Mio € (2. Quartal 2023: 822 Mio €).

Der Konzern-EBIT vor Sondereinflüssen stieg um 16 % (währungsbereinigt: 15 %) auf 660 Mio € (2. Quartal 2023: 571 Mio €). Dies ist im Wesentlichen auf die gute Ergebnisentwicklung von Kabi und Helios zurückzuführen sowie auf den kontinuierlichen Fortschritt des konzernweiten Kosteneinsparungsprogramms. Die EBIT-Marge vor Sondereinflüssen betrug 12,2 % (2. Quartal 2023: 11,2 %). Der berichtete Konzern-EBIT lag bei 265 Mio € (2. Quartal 2023: 187 Mio €).

Das Zinsergebnis vor Sondereinflüssen lag bei -108 Mio € (2. Quartal 2023: -99 Mio €) im Wesentlichen aufgrund von Finanzierungsmaßnahmen bei höherem Zinsniveau.

Die Steuerquote vor Sondereinflüssen lag bei 26,1 % (2. Quartal 2023: 25,2 %).

1 Vor Sondereinflüssen

2 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfälltDie währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Das Ergebnis1 der dekonsolidierten Aktivitäten der Fresenius Medical Care vor Sondereinflüssen stieg um 21 % (währungsbereinigt 16 %) auf 69 Mio € (2. Quartal 20231: 57 Mio €).

Das Konzernergebnis1 vor Sondereinflüssen stieg um 16 % (währungsbereinigt: 15 %) auf 457 Mio € (2. Quartal 20231: 393 Mio €). Der Anstieg ist auf die gute operative Entwicklung zurückzuführen.

Das Konzernergebnis1 vor Sondereinflüssen ohne Fresenius Medical Care stieg um 15 % (währungsbereinigt: 15 %) auf 388 Mio € (2. Quartal 20231: 336 Mio €).

Das berichtete Konzernergebnis1 fiel auf -373 Mio € (2. Quartal 20231: 80 Mio €) im Wesentlichen aufgrund von Sondereffekten im Zusammenhang mit dem Vamed-Ausstieg und den nicht fortgeführten Aktivitäten bei Vamed.

Das Ergebnis je Aktie1 vor Sondereinflüssen stieg um 16 % (währungsbereinigt: 15 %) auf 0,81 € (2. Quartal 20231: 0,69 €). Das berichtete Ergebnis je Aktie1 betrug -0,66 € (2. Quartal 20231: 0,15 €) im Wesentlichen aufgrund von Sondereffekten im Zusammenhang mit dem Vamed-Ausstieg und den nicht fortgeführten Aktivitäten bei Vamed.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse.

Konzern Cashflow-Entwicklung

Der operative Konzern-Cashflow (aus fortgeführten Aktivitäten) hat sich im 2. Quartal fast verfünffacht auf 709 Mio € (2. Quartal 2023: 148 Mio €). Diese exzellente Entwicklung ist insbesondere aufgrund des verbesserten Managements des Netto-Umlaufvermögens und den verstärkten Fokus auf Cash-Generierung sowie der ausgezeichneten operativen Entwicklung des Krankenhausgeschäfts in Spanien bei Fresenius Helios zurückzuführen. Die operative Cashflow-Marge betrug 13,1 % (2. Quartal 2023: 2,9 %). Der Free Cashflow vor Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) stieg auf 674 Mio € (2. Quartal 2023: 40 Mio €). Der Free Cashflow nach Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) verbesserte sich auf 655 Mio € (2. Quartal 2023: -€556 Mio €).

Der operative Cashflow von Fresenius Kabi stieg auf 259 Mio € (2. Quartal 2023: 180 Mio €), hauptsächlich aufgrund des verbesserten Managements des Netto-Umlaufvermögens, u.a. bei Vorräten und bei Forderungen. Die Cashflow-Marge betrug 12,3 % (2. Quartal 2023: 9,0 %).

Der operative Cashflow von Fresenius Helios erhöhte sich auf 604 Mio € (2. Quartal 2023: 61 Mio €) im Wesentlichen infolge der ausgezeichneten Geschäftsentwicklung in Spanien und Aufholeffekten nach dem schwächeren 1. Quartal. Insgesamt ist die positive Entwicklung auch Ergebnis des starken Fokus auf Cash-Generierung und des verbesserten Managements des Netto-Umlaufvermögens. Die Cashflow-Marge lag bei 18,7 % (2. Quartal 2023: 2,0 %).

Die Cash Conversion Rate (CCR), die das Verhältnis des adjustierten Free Cashflow1 zum EBIT vor Sondereinflüssen abbildet, stieg im 2. Quartal 2024 auf 1,1 (LTM) (Q1/24: 0,9 LTM). Diese positive Entwicklung ist auf den verstärkten Fokus auf den Cashflow in der gesamten Gruppe zurückzuführen.

1 Cashflow vor Akquisitionen und Dividenden; vor Zinsen, Steuern und Sondereinflüssen

Konzern Verschuldung

Die Finanzverbindlichkeiten des Konzerns gingen um 14 % zurück (währungsbereinigt: -15 %) auf 13.536 Mio € (31. Dezember 2023: 15.830 Mio €), im Wesentlichen aufgrund der Rückzahlung von Finanzverbindlichkeiten und dem Rückgang der Leasingverbindlichkeiten in Höhe von 400 Mio € im Zusammenhang mit dem Vamed-Ausstieg. Die Netto-Finanzverbindlichkeiten des Konzerns reduzierten sich um 6 % (währungsbereinigt: -7 %) auf 12.428 Mio € (31. Dezember 2023: 13.268 Mio €).

Der Verschuldungsgrad zum 30. Juni 2024 lag bei 3,43x1,2 (31. Dezember 2023: 3,76x1,2) was einer weiteren Verbesserung gegenüber dem 4. Quartal 2023 um 33 Basispunkten entspricht. Dieser Erfolg ist durch die Kombination ausgezeichneter operativer Leistung sowie verbessertem EBITDA und Free Cashflow erreicht worden. Darüber hinaus begünstigte die rechtlich bedingte Aussetzung der Dividendenzahlung und der Vamed-Ausstieg die positive Entwicklung. Gegenüber dem 2. Quartal 2023 (4,19x1,2) entspricht dies einer Verbesserung von 76 Basispunkten.

Für das Geschäftsjahr 2024 erwartet Fresenius, dass die Kennziffer Netto-Finanzverbindlichkeiten / EBITDA3 zum Jahresende innerhalb des selbst definierten Zielkorridors für den Verschuldungsgrad von 3,0x bis 3,5x liegen wird. Die Kennziffer soll im zweiten Halbjahr 2024 weiter verbessert werden. Es wird erwartet, dass dies durch die weitere Reduzierung der Nettoverschuldung und die Verbesserung der operativen Leistung der Operating Companies erreicht wird.

Der ROIC verbesserte sich im 2. Quartal 2024 auf 6,0 % (FY/23: 5,2 %). hauptsächlich aufgrund der guten EBIT-Entwicklung, des Vamed-Ausstiegs sowie der disziplinierten Kapitalallokation. Damit erreichte der ROIC das untere Ende der selbstdefinierten Zielambitionsbandbreite von 6 bis 8 %.

Für das Geschäftsjahr 2024 geht Fresenius nun davon aus, dass die Rendite auf das investierte Kapital (ROIC) bei circa 6,0 % liegen wird (zuvor: 5,4 bis 6,0 %), (2023: 5,2 %).

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

2 Vor Sondereinflüssen

3 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; ohne potenzielle weitere Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten, inklusive Dividende der Fresenius Medical Care

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse.

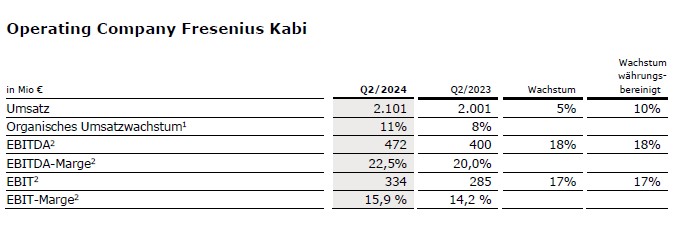

Operating Company Fresenius Kabi

Der Umsatz von Fresenius Kabi stieg um 5 % (währungsbereinigt: 10 %) auf 2.101 Mio € (2. Quartal 2023: 2.001 Mio €). Das berichtete Umsatzwachstum ist beeinträchtigt durch negative Währungsumrechnungseffekte, die sich im Wesentlichen aus der Hyperinflation in Argentinien ergaben. Das organische Umsatzwachstum betrug 11 %1. Dies ist hauptsächlich auf die ausgezeichnete Geschäftsentwicklung der Wachstumsvektoren zurückzuführen. Darüber hinaus unterstützten positive Preiseffekte aus Argentinien die gute Entwicklung.

Der Umsatz im Bereich Wachstumsvektoren (MedTech, Nutrition und Biopharma) stieg um 8 % (stieg währungsbereinigt: 19 %) auf 1.149 Mio € (2. Quartal 2023: 1.062 Mio €). Das organische Wachstum lag bei ausgezeichneten 19 %1. Das organische Umsatzwachstum von 14 %1 im Bereich Nutrition profitierte von den guten Ergebnissen in den USA und der gut voranschreitenden Markteinführung von Fettemulsionen. Das Wachstum in China war weiterhin indirekt von den Auswirkungen der landesweiten Anti-Korruptionskampagne der Regierung sowie von Preisrückgängen im Zusammenhang mit Ausschreibungen beeinträchtigt. Der Bereich Biopharma verzeichnete ein exzellentes organisches Wachstum von 102 %1, das auf das Lizenzgeschäft bei mAbxience und die erfolgreiche Produkteinführung von Tyenne in Europa zurückzuführen ist. Das organische Wachstum im Bereich MedTech betrug 9 %1 aufgrund der positiven Entwicklung in den meisten Regionen und in vielen Produktgruppen.

Der Umsatz im Bereich Pharma (IV Drugs & Fluids) lag auf dem Vorjahresniveau (währungsbereinigt: 0 %, organisch: 2 %1) auf 951 Mio € (2. Quartal 2023: 952 Mio €). Das solide organische Wachstum war im Wesentlichen auf die positive Entwicklung in vielen Regionen, vor allem in Europa zurückzuführen.

Der EBIT2 von Fresenius Kabi stieg um 17 % (währungsbereinigt: 17 %) auf 334 Mio € (2. Quartal 2023: 285 Mio €) im Wesentlichen aufgrund der guten Umsatzentwicklung, des Break-Even-Ergebnisses bei Biopharma und der kontinuierlichen Fortschritte bei den Kosteneinsparungsmaßnahmen. Die EBIT-Marge2 betrug 15,9 % (2. Quartal 2023: 14,2 %) und lag damit am oberen Ende des Ausblicks für das Geschäftsjahr 2024.

Der EBIT2 der Wachstumsvektoren stieg um 93 % (währungsbereinigt: 47 %) auf 169 Mio € (2. Quartal 2023: 88 Mio €) aufgrund des Break-Even-Ergebnisses bei Biopharma und der guten Umsatzentwicklung. Die EBIT-Marge2 betrug 14,7 % (2. Quartal 2023: 8,3 %).

Der EBIT2 im Bereich Pharma fiel um 10 % (währungsbereinigt: -11 %) auf 185 Mio € (2. Quartal 2023: 206 Mio €), was in erster Linie durch zusätzliche Kosten aufgrund des Produktionsbeginns in den wichtigen US-Werken in Wilson und Melrose Park zurückzuführen ist. Die EBIT-Marge2 betrug 19,5 % (2. Quartal 2023: 21,6 %).

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

2 Vor Sondereinflüssen

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse.

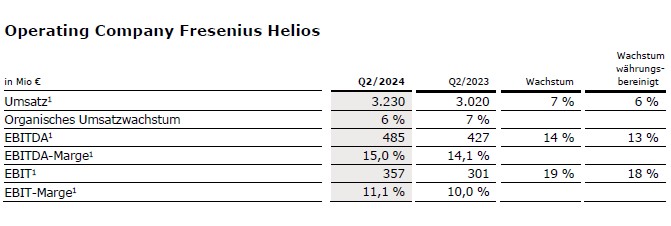

Operating Company Fresenius Helios

Der Umsatz vor Sondereinflüssen stieg um 7 % (währungsbereinigt: 6 %) auf 3.230 Mio € (2. Quartal 2023: 3.020 Mio €). Das organische Umsatzwachstum betrug 6 %.

Der Umsatz von Helios Deutschland stieg um 3 % (währungsbereinigt: 3 %) auf 1.882 Mio € (2. Quartal 2023: 1.823 Mio €) im Wesentlichen dank positiver Preiseffekte sowie dem moderat ansteigenden Fallzahlenwachstum. Das organische Umsatzwachstum betrug 3 %.

Der Umsatz von Helios Spanien vor Sondereinflüssen stieg um 13 % (währungsbereinigt: 11 %) auf 1.348 Mio € (2. Quartal 2023: 1.198 Mio €) bedingt durch die kalendarisch verschobene Karwoche und die damit einhergehenden höheren Fallzahlen sowie positive Preiseffekte. Das organische Wachstum betrug 11 %. Die Kliniken in Lateinamerika zeigten ebenfalls eine gute Leistung.

Der EBIT1 von Fresenius Helios stieg um 19 % (währungsbereinigt: 18 %) auf 357 Mio € (2. Quartal 2023: 301 Mio €). Die EBIT-Marge1 betrug 11,1 % (2. Quartal 2023: 10,0%) aufgrund der starken operativen Entwicklung in Spanien.

Der EBIT1 von Helios Deutschland stieg um 2 % auf 157 Mio € (2. Quartal 2023: 154 Mio €) was auf die solide Umsatzentwicklung zurückzuführen ist und darüber hinaus durch die staatlichen Ausgleichszahlungen für höhere Energiekosten unterstützt wurde. Die EBIT-Marge1 betrug 8,3 % (2. Quartal 2023: 8,4 %).

Der EBIT1 von Helios Spanien stieg um 33 % (währungsbereinigt: 32 %) auf 201 Mio € (2. Quartal 2023: 151 Mio €) bedingt durch die kalendarisch verschobene Karwoche und die damit einhergehenden hohen Fallzahlen. Die EBIT-Marge1 lag bei 14,9 % (2. Quartal 2023: 12,6 %) und damit deutlich über dem Ambitionsniveau des strukturellen Margenbands. Auf der vergleichbareren Halbjahresbasis verbesserte sich die der EBIT-Marge um 30 Basispunkte auf 13,3% (1. Halbjahr 2023: 13,0 %).

Ausstieg Fresenius Vamed

Mit dem 2. Quartal 2024 ist Fresenius Vamed kein Berichtssegment mehr von Fresenius. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, wird auf Fresenius übertragen und ist bereits heute in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten.

Der Verkauf des Rehabilitationsgeschäfts sowie der Aktivitäten der Vamed in Österreich führte im zweiten Quartal 2024 zu nicht-zahlungswirksamen Sondereffekten in Höhe von 427 Mio € auf Ebene des Konzernergebnisses.

Durch den Ausstieg aus dem Projektgeschäft werden insgesamt Sondereinflüsse im hohen dreistelligen Millionen-Euro-Bereich erwartet, die sich über mehrere Jahre strecken und überwiegend zahlungswirksam werden. Im 1. Halbjahr 2024 beliefen sich die Sondereinflüsse im Zusammenhang mit dem sukzessiven Ausstieg aus dem internationalen Projektgeschäft auf 425 Mio € auf Ebene des Konzern-EBIT und auf 343 Mio €2 auf Ebene des Konzernergebnisses.

1 Vor Sondereinflüssen

2 Entsprechend 77 % Eigentümeranteil

Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse..

Konzern-Ausblick für 2024 und Ausblick Segmente1

Fresenius bestätigt seinen Gesamtjahres-Ausblick. Auf Basis des ausgezeichneten 1. Halbjahrs 2024 ist Fresenius zuversichtlich, die obere Hälfte der Wachstumsspanne beim währungsbereinigten Konzern-EBIT2,3 von 6 bis 10 % zu erreichen. Das organische Konzernumsatzwachstum3,4 im Geschäftsjahr 2024 soll zwischen 4 und 7 % liegen.

Fresenius Kabi erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum im mittleren bis hohen einstelligen Prozentbereich. Die EBIT-Marge3 soll in einer Bandbreite von 15 bis 16% liegen (strukturelles Margenband: 14 bis 17 %).

Fresenius Helios erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum3 im mittleren einstelligen Prozentbereich. Die EBIT-Marge3 soll zwischen 10 % und 11 % liegen (strukturelles Margenband: 10 bis 12 %).

Der Konzern-Ausblick wird ohne Fresenius Vamed gegeben, also ausschließlich für die Operating Companies Fresenius Kabi und Fresenius Helios.

1 Die jeweilige Vorjahresbasis ist in der Tabelle „Basis für den Ausblick für das Geschäftsjahr 2024“ dargestellt

2 Basis 2023: 2.266 Mio €

3 Vor Sondereinflüssen

4 Basis 2023: 20.307 Mio €

Basis für den Ausblick für das Geschäftsjahr 2024

1 Vor Sondereinflüssen

Wenn kein Zeitrahmen angegeben ist, beziehen sich die Informationen auf Q2/2024.

Eine Übersicht der Ergebnisse des 2. Quartals 2024 – vor und nach Sondereinflüssen – finden Sie auf unserer Website.

Die Finanzzahlen für das 2. Quartal 2024 und für das 2. Quartal 2023 beinhalten Sondereinflüsse. Diese betreffen: Desinvestitionen Eugin und Krankenhaus Peru, Vamed Ausstieg, Aufwendungen im Zusammenhang mit dem Fresenius Kosten- und Effizienzprogramm, Transaktionsbezogene Aufwendungen mAbxience, Ivenix, Rechtsformwechsel-Kosten Fresenius Medical Care, Anpassungen des Bestandsportfolios, IT-Transformation, Transformation/Ausstieg Vamed, nicht fortgeführte Aktivitäten Vamed, Sondereinflüsse bei Fresenius Medical Care sowie Auswirkungen PPA Equity-Methode Fresenius Medical Care. Die in den Überleitungsrechnungen dargestellten Sondereinflüsse sind jeweils im Segment "Corporate" ausgewiesen.

Erläuterungen zur Dekonsolidierung von Fresenius Medical Care

Nach der Dekonsolidierung von Fresenius Medical Care werden seit dem 1. Dezember 2023 die Finanzzahlen des Konzerns gemäß IAS 28 (At Equity-Methode) dargestellt. Der Anteil in Höhe von 32 % an Fresenius Medical Care in der Gewinn- und Verlustrechnung sowie in der Bilanz des Fresenius-Konzerns wird in einer separaten Zeile ausgewiesen. Die von Fresenius Medical Care erhaltenen Dividenden werden als Teil der Kapitalflussrechnung ebenfalls separat ausgewiesen. IAS 28 verlangt eine vollständige Kaufpreisallokation (PPA). Die Bilanzierung der PPA wird als Sondereinfluss behandelt. Aus Gründen der Vereinfachung und Vergleichbarkeit wird Fresenius das Konzernergebnis künftig mit und ohne dem Equity-Ergebnis ausweisen.

Erläuterungen zur Portfoliooptimierung bei Fresenius Helios

Im Zuge der Portfoliooptimierung wurde am 31. Januar 2024 der Verkauf der Reproduktionsmedizingruppe Eugin abgeschlossen. Die Veräußerung der Beteiligung am Krankenhaus Clínica Ricardo Palma in Lima, Peru und der damit verbundene Ausstieg aus dem peruanischen Krankenhausmarkt wurden am 23. April 2024 abgeschlossen. Die Ergebnisse des 2. Quartals 2024 und des 2. Quartals 2023 von Fresenius Helios und entsprechend dem Fresenius-Konzern wurden entsprechend bereinigt.

Erläuterungen zu den Wachstumsraten bei Fresenius Kabi

Die Wachstumsraten zu konstanten Wechselkursen von Fresenius Kabi sind bereinigt. Die Anpassungen betreffen die Hyperinflation in Argentinien. Entsprechend wurden auch die konstanten Wachstumsraten des Fresenius-Konzerns angepasst.

Erläuterungen zum Vamed-Ausstieg

Aufgrund der Anwendung von IFRS 5 wurden die Vorjahreszahlen und Vorquartalszahlen des aktuellen Jahres in der Konzern-Gewinn- und Verlustrechnung und in der Konzern-Kapitalflussrechnung im Hinblick auf den angekündigten Vamed-Ausstieg angepasst. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, wird auf Fresenius übertragen und ist in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten. Details zu den finanziellen und bilanziellen Auswirkungen des Vamed-Ausstiegs und der Portfolioanpassungen bei Fresenius Helios finden Sie auf unserer Website.

Informationen zu den alternativen Leistungskennzahlen sind verfügbar unter www.fresenius.com/de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Starkes organisches Wachstum des Konzernumsatzes von 8 %1 auf 5,4 Mrd €2; exzellenter Anstieg des Konzern- EBIT2 um währungsbereinigt 15 %3 auf 660 Mio € spiegelt die starke operative Entwicklung sowie die über Plan liegenden konzernweiten Kosteneinsparungen wider.

- Starke Ergebnisentwicklung: EPS mit 15 %2,3,4 währungsbereinigtem Anstieg

- Großer Fortschritt bei Entschuldung: Verschuldungsgrad bei 3,43x2,5 und damit innerhalb des selbstgesetzten Zielkorridors, insbesondere aufgrund operativer Stärke und des ausgezeichneten Cashflows.

- Hervorragende Entwicklung des operativen Cashflows aufgrund von Optimierungen des Nettoumlaufvermögens und des verstärkten Fokus auf Cash-Generierung sowie der ausgezeichneten operativen Entwicklung.

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

2 Vor Sondereinflüssen

3 Wachstumsrate bereinigt um Hyperinflation in Argentinien

4 Ohne Fresenius Medical Care

5 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

- Konzernausblick für das laufende Geschäftsjahr nach ausgezeichnetem 1. Halbjahr bestätigt; zuversichtlich, dass das Konzern-EBIT-Wachstum1,3 in der oberen Hälfte der Spanne von 6 bis 10 % liegen wird.

- Fresenius Kabi deutlich über dem oberen Ende des strukturellen Wachstumsbands nach starkem organischen Umsatzwachstum von 11 %2; ausgezeichnete EBIT-Marge von 15,9 %3.

- Biopharma mit beschleunigter Dynamik: sehr starkes Umsatzwachstum und erneut positiver EBIT-Beitrag im 2. Quartal aufgrund des Lizenzgeschäfts bei mAbxience und fortgesetzt guter Entwicklung von Tyenne.

- Fresenius Helios mit starkem organischen Umsatzwachstum von 6 %; EBIT-Marge von 11,1 %3 bedingt durch die hervorragende operative Entwicklung in Spanien.

Wenn kein Zeitrahmen angegeben ist, beziehen sich die Informationen auf Q2/2024.

Michael Sen, Vorstandsvorsitzender von Fresenius: „Das zweite Quartal und das erste Halbjahr 2024 waren für Fresenius hervorragend. Bei einem starken Umsatzplus haben wir ein noch stärkeres Ergebniswachstum und höhere Margen erzielt. Dank eines äußerst starken Cashflows konnten wir unser Finanzprofil deutlich verbessern. Wir kommen schneller als geplant voran, unseren Verschuldungsgrad zu verringern und unsere Kosten zu senken. Das Geschäftsjahr 2024 ist ein Wendepunkt für Fresenius: Unsere Arbeit zahlt sich aus. Wir verbessern das Leben von Patientinnen und Patienten und schaffen Wert für alle Stakeholder. Fresenius ist ‚Committed to Life‘.“

1 Währungsbereinigt

2 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

3 Vor Sondereinflüssen

Der Konzernumsatz vor Sondereinflüssen stieg um 6 % (währungsbereinigt um 8 %) auf 5.414 Mio € (2. Quartal 2023: 5.113 Mio €). Das organische Wachstum betrug 8 %2 aufgrund der anhaltend starken Entwicklung bei Kabi und Helios. Währungsumrechnungseffekte hatten einen negativen Einfluss von 2 % auf das Umsatzwachstum.

Der Konzern-EBITDA vor Sondereinflüssen stieg um 14 % (währungsbereinigt: 14 %) auf 938 Mio € (2. Quartal 2023: 822 Mio €).

Der Konzern-EBIT vor Sondereinflüssen stieg um 16 % (währungsbereinigt: 15 %) auf 660 Mio € (2. Quartal 2023: 571 Mio €). Dies ist im Wesentlichen auf die gute Ergebnisentwicklung von Kabi und Helios zurückzuführen sowie auf den kontinuierlichen Fortschritt des konzernweiten Kosten- und Effizienzprogramms. Die EBIT-Marge vor Sondereinflüssen betrug 12,2 % (2. Quartal 2023: 11,2 %). Der berichtete Konzern-EBIT lag bei 265 Mio € (2. Quartal 2023: 187 Mio €).

Das Zinsergebnis vor Sondereinflüssen lag bei -108 Mio € (2. Quartal 2023:

-99 Mio €) im Wesentlichen aufgrund von Finanzierungsmaßnahmen bei höherem Zinsniveau.

Die Steuerquote vor Sondereinflüssen lag bei 26,1 % (2. Quartal 2023: 25,2 %).

1 Vor Sondereinflüssen

2 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru

Das Ergebnis1 der dekonsolidierten Aktivitäten von Fresenius Medical Care vor Sondereinflüssen stieg um 21 % (währungsbereinigt: 16 %) auf 69 Mio € (2. Quartal 20231: 57 Mio €).

Das Konzernergebnis1 vor Sondereinflüssen stieg um 16 % (währungsbereinigt: 15 %) auf 457 Mio € (2. Quartal 20231: 393 Mio €). Der Anstieg ist auf die gute operative Entwicklung zurückzuführen.

Das Konzernergebnis1 vor Sondereinflüssen ohne Fresenius Medical Care stieg um 15 % (währungsbereinigt: 15 %) auf 388 Mio € (2. Quartal 20231: 336 Mio €).

Das berichtete Konzernergebnis1 fiel auf -373 Mio € (2. Quartal 20231: 80 Mio €) im Wesentlichen aufgrund von Sondereffekten im Zusammenhang mit dem Vamed-Ausstieg und den nicht fortgeführten Aktivitäten bei Vamed.

Das Ergebnis je Aktie1 vor Sondereinflüssen stieg um 16 % (währungsbereinigt:

15 %) auf 0,81 € (2. Quartal 20231: 0,69 €). Das berichtete Ergebnis je Aktie1 betrug -0,66 € (2. Quartal 20231: 0,15 €) im Wesentlichen aufgrund von Sondereffekten im Zusammenhang mit dem Vamed-Ausstieg und den nicht fortgeführten Aktivitäten bei Vamed.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter

Finanzergebnisse | FSE (fresenius.com)

Konzern Cashflow-Entwicklung

Der operative Konzern-Cashflow (aus fortgeführten Aktivitäten) hat sich im

2. Quartal fast verfünffacht auf 709 Mio € (2. Quartal 2023: 148 Mio €). Diese exzellente Entwicklung ist insbesondere aufgrund des verbesserten Managements des Netto-Umlaufvermögens und des verstärkten Fokus auf Cash-Generierung sowie der ausgezeichneten operativen Entwicklung des Krankenhausgeschäfts in Spanien bei Fresenius Helios zurückzuführen. Die operative Cashflow-Marge betrug 13,1 % (2. Quartal 2023: 2,9 %). Der Free Cashflow vor Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) stieg auf 674 Mio € (2. Quartal 2023: 40 Mio €). Der Free Cashflow nach Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) verbesserte sich auf 655 Mio € (2. Quartal 2023: -€556 Mio €).

Der operative Cashflow von Fresenius Kabi stieg auf 259 Mio € (2. Quartal 2023: 180 Mio €), hauptsächlich aufgrund des verbesserten Managements des Netto-Umlaufvermögens, unter anderem bei Vorräten und bei Forderungen. Die Cashflow-Marge betrug 12,3 % (2. Quartal 2023: 9,0 %).

Der operative Cashflow von Fresenius Helios erhöhte sich auf 604 Mio € (2. Quartal 2023: 61 Mio €) im Wesentlichen infolge der ausgezeichneten Geschäftsentwicklung in Spanien und Aufholeffekten nach dem schwächeren 1. Quartal. Insgesamt ist die positive Entwicklung auch Ergebnis des starken Fokus auf Cash-Generierung und des verbesserten Managements des Netto-Umlaufvermögens. Die Cashflow-Marge lag bei 18,7 % (2. Quartal 2023: 2,0 %).

Konzern-Verschuldung

Die Finanzverbindlichkeiten des Konzerns gingen um 14 % zurück (währungsbereinigt: -15 %) auf 13.536 Mio € (31. Dezember 2023: 15.830 Mio €), im Wesentlichen aufgrund der Rückzahlung von Finanzverbindlichkeiten und dem Rückgang der Leasingverbindlichkeiten in Höhe von 400 Mio € im Zusammenhang mit dem Vamed-Ausstieg. Die Netto-Finanzverbindlichkeiten des Konzerns reduzierten sich um 6 % (währungsbereinigt: -7 %) auf 12.428 Mio € (31. Dezember 2023: 13.268 Mio €).

Der Verschuldungsgrad zum 30. Juni 2024 lag bei 3,43x1,2 (31. Dezember 2023: 3,76x1,2), was einer weiteren Verbesserung gegenüber dem 4. Quartal 2023 um 33 Basispunkte entspricht. Dieser Erfolg ist durch die Kombination von ausgezeichneter operativer Leistung, verbessertem EBITDA und Free Cashflow erreicht worden. Darüber hinaus begünstigten die rechtlich bedingte Aussetzung der Dividendenzahlung und der Vamed-Ausstieg die positive Entwicklung. Gegenüber dem 2. Quartal 2023 (4,19x1,2) entspricht dies einer Verbesserung von 76 Basispunkten.

1 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

2 Vor Sondereinflüssen

Für das Geschäftsjahr 2024 erwartet Fresenius, dass die Kennziffer Netto-Finanzverbindlichkeiten / EBITDA1 zum Jahresende innerhalb des selbst definierten Zielkorridors für den Verschuldungsgrad von 3,0x bis 3,5x liegen wird.

Die Kennziffer soll im zweiten Halbjahr 2024 weiter verbessert werden. Es wird erwartet, dass dies durch die weitere Reduzierung der Nettoverschuldung und die Verbesserung der operativen Leistung der Operating Companies erreicht wird.

Strukturelle Produktivitätsverbesserungen über Plan

Die konzernweiten Kosten- und Effizienzmaßnahmen kommen schneller als geplant voran. Bis zum 30. Juni 2024 hat Fresenius in Summe strukturelle Einsparungen in Höhe von ~336 Mio € auf EBIT-Ebene erzielt.

Im weiteren Verlauf des Jahres wird Fresenius seine Anstrengungen fortsetzen, die strukturelle Produktivität weiter zu erhöhen. Einige Maßnahmen, die für das Jahr 2025 geplant waren, werden deshalb in das aktuelle Geschäftsjahr vorgezogen. Das ambitionierte Ziel besteht nun darin, die angestrebten jährlichen nachhaltigen Kosteneinsparungen von ~400 Mio € auf EBIT-Ebene bereits bis Ende des Jahres 2024 zu realisieren. Ursprünglich war dieses Ziel für 2025 vorgesehen.

Die strukturellen Kosteneinsparungen werden von allen Geschäftsbereichen und dem Corporate Center vorangetrieben. Die wichtigsten Elemente zur Produktivitätsverbesserung sind die Verringerung der Komplexität, die Optimierung von Lieferketten und Verbesserungen von Beschaffungsprozessen.

1 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen; ohne potenzielle weitere Akquisitionen/Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten, inklusive Dividende von Fresenius Medical Care

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter

Finanzergebnisse | FSE (fresenius.com)

Der Umsatz von Fresenius Kabi stieg um 5 % (währungsbereinigt: 10 %) auf 2.101 Mio € (2. Quartal 2023: 2.001 Mio €). Das berichtete Umsatzwachstum ist beeinträchtigt durch negative Währungsumrechnungseffekte, die sich im Wesentlichen aus der Hyperinflation in Argentinien ergaben. Das organische Umsatzwachstum betrug 11 %1. Dies ist hauptsächlich auf die ausgezeichnete Geschäftsentwicklung der Wachstumsvektoren zurückzuführen. Darüber hinaus unterstützten positive Preiseffekte aus Argentinien die gute Entwicklung.

Der Umsatz im Bereich Wachstumsvektoren (MedTech, Nutrition und Biopharma) stieg um 8 % (währungsbereinigt: 19 %) auf 1.149 Mio € (2. Quartal 2023: 1.062 Mio €). Das organische Wachstum lag bei ausgezeichneten 19 %1. Das organische Umsatzwachstum von 14%1 im Bereich Nutrition profitierte von den guten Ergebnissen in den USA und der gut voranschreitenden Markteinführung von Fettemulsionen. Das Wachstum in China war weiterhin indirekt von den Auswirkungen der landesweiten Anti-Korruptionskampagne der Regierung sowie von Preisrückgängen im Zusammenhang mit Ausschreibungen beeinträchtigt. Der Bereich Biopharma verzeichnete ein exzellentes organisches Wachstum von 102 %1, das auf das Lizenzgeschäft bei mAbxience und die erfolgreiche Produkteinführung des Biosimilars Tyenne in Europa zurückzuführen ist. Das organische Wachstum im Bereich MedTech betrug 9 %1 aufgrund der positiven Entwicklung in den meisten Regionen und in vielen Produktgruppen.

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

2 Vor Sondereinflüssen

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Der Umsatz im Bereich Pharma (IV Drugs & Fluids) lag mit 951 Mio € (währungsbereinigt: 0 %, organisch: 2 %2) auf dem Vorjahresniveau (2. Quartal 2023: 952 Mio €). Das organische Wachstum war im Wesentlichen auf die positive Entwicklung in vielen Regionen, vor allem in Europa, zurückzuführen.

Der EBIT2 von Fresenius Kabi stieg um 17 % (währungsbereinigt: 17 %) auf 334 Mio € (2. Quartal 2023: 285 Mio €) im Wesentlichen aufgrund der guten Umsatzentwicklung, des Break-Even-Ergebnisses bei Biopharma und der kontinuierlichen Fortschritte bei den Kosteneinsparungsmaßnahmen. Die EBIT-Marge2 betrug 15,9 % (2. Quartal 2023: 14,2 %) und lag damit am oberen Ende des Ausblicks für das Geschäftsjahr 2024.

Der EBIT2 der Wachstumsvektoren stieg um 93 % (währungsbereinigt: 47 %) auf 169 Mio € (2. Quartal 2023: 88 Mio €) aufgrund des Break-Even-Ergebnisses bei Biopharma und der guten Umsatzentwicklung. Die EBIT-Marge2 betrug 14,7 % (2. Quartal 2023: 8,3 %).

Der EBIT2 im Bereich Pharma fiel um 10 % (währungsbereinigt: -11 %) auf 185 Mio € (2. Quartal 2023: 206 Mio €), was in erster Linie auf zusätzliche Kosten aufgrund des Produktionsbeginns in den wichtigen US-Werken in Wilson und Melrose Park zurückzuführen ist. Die EBIT-Marge2 betrug 19,5 % (2. Quartal 2023: 21,6 %).

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

2 Vor Sondereinflüssen

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter

Finanzergebnisse | FSE (fresenius.com)

Der Umsatz vor Sondereinflüssen von Fresenius Helios stieg um 7 % (währungsbereinigt: 6 %) auf 3.230 Mio € (2. Quartal 2023: 3.020 Mio €). Das organische Umsatzwachstum betrug 6 %.

Der Umsatz von Helios Deutschland stieg um 3 % (währungsbereinigt: 3 %) auf 1.882 Mio € (2. Quartal 2023: 1.823 Mio €) im Wesentlichen dank positiver Preiseffekte sowie dem moderat ansteigenden Fallzahlenwachstum. Das organische Umsatzwachstum betrug 3 %.

Der Umsatz von Helios Spanien vor Sondereinflüssen stieg um 13 % (währungsbereinigt: 11 %) auf 1.348 Mio € (2. Quartal 2023: 1.198 Mio €) bedingt durch die kalendarisch verschobene Karwoche und die damit einhergehenden höheren Fallzahlen sowie positive Preiseffekte. Das organische Wachstum betrug 11 %. Die Kliniken in Lateinamerika zeigten ebenfalls eine gute Leistung.

Der EBIT1 von Fresenius Helios stieg um 19 % (währungsbereinigt: 18 %) auf 357 Mio € (2. Quartal 2023: 301 Mio €). Die EBIT-Marge1 betrug 11,1 % (2. Quartal 2023: 10,0%) aufgrund der starken operativen Entwicklung in Spanien.

Der EBIT1 von Helios Deutschland stieg um 2 % auf 157 Mio € (2. Quartal 2023: 154 Mio €), was auf die solide Umsatzentwicklung zurückzuführen ist und darüber hinaus durch die staatlichen Ausgleichszahlungen für höhere Energiekosten unterstützt wurde. Die EBIT-Marge1 betrug 8,3 % (2. Quartal 2023: 8,4 %).

1 Vor Sondereinflüssen

2 Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter

Finanzergebnisse | FSE (fresenius.com)

Der EBIT1 von Helios Spanien stieg um 33 % (währungsbereinigt: 32 %) auf 201 Mio € (2. Quartal 2023: 151 Mio €) bedingt durch die kalendarisch verschobene Karwoche und die damit einhergehenden hohen Fallzahlen. Die EBIT-Marge1 lag bei 14,9 % (2. Quartal 2023: 12,6 %) und damit deutlich über dem Ambitionsniveau des strukturellen Margenbands. Auf der vergleichbaren Halbjahresbasis verbesserte sich die EBIT-Marge um 30 Basispunkte auf 13,3% (1. Halbjahr 2023: 13,0 %).

Ausstieg Fresenius Vamed

Mit dem 2. Quartal 2024 ist Fresenius Vamed kein Berichtssegment von Fresenius mehr. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, wird auf Fresenius übertragen und ist bereits heute in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten.

Der Verkauf des Rehabilitationsgeschäfts sowie der Aktivitäten der Vamed in Österreich führte im zweiten Quartal 2024 zu nicht-zahlungswirksamen Sondereffekten in Höhe von 427 Mio € auf Ebene des Konzernergebnisses.

Durch den Ausstieg aus dem Projektgeschäft werden insgesamt Sondereinflüsse im hohen dreistelligen Millionen-Euro-Bereich erwartet, die sich über mehrere Jahre strecken und überwiegend zahlungswirksam werden. Im 1. Halbjahr 2024 beliefen sich die Sondereinflüsse im Zusammenhang mit dem sukzessiven Ausstieg aus dem internationalen Projektgeschäft auf 425 Mio € auf Ebene des Konzern-EBIT und auf 343 Mio € auf Ebene des Konzernergebnisses.

Konzern-Ausblick für 2024 und Ausblick Segmente

Fresenius bestätigt seinen Gesamtjahres-Ausblick. Auf Basis des ausgezeichneten 1. Halbjahrs 2024 ist Fresenius zuversichtlich, die obere Hälfte der Wachstumsspanne beim währungsbereinigten Konzern-EBIT3,4 von 6 bis 10 % zu erreichen. Das organische Konzernumsatzwachstum4,5 im Geschäftsjahr 2024 soll zwischen 4 und 7 % liegen.

1 Vor Sondereinflüssen

Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

2 Entsprechend 77 % Eigentümeranteil

3 Basis 2023: 2.266 Mio €

4 Vor Sondereinflüssen

5 Basis 2023: 20.307 Mio €

Fresenius Kabi erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum im mittleren bis hohen einstelligen Prozentbereich. Die EBIT-Marge2 soll in einer Bandbreite von 15 bis 16% liegen (strukturelles Margenband: 14 bis 17 %).

Fresenius Helios erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum1 im mittleren einstelligen Prozentbereich. Die EBIT-Marge1 soll zwischen 10 % und 11 % liegen (strukturelles Margenband: 10 bis 12 %).

Der Konzern-Ausblick wird ohne Fresenius Vamed gegeben, also ausschließlich für die Operating Companies Fresenius Kabi und Fresenius Helios.

Die Finanzzahlen für das 2. Quartal 2024 beinhalten Sondereinflüsse. Diese betreffen: Desinvestitionen Eugin und Krankenhaus Peru, Vamed Ausstieg, Aufwendungen im Zusammenhang mit dem Fresenius Kosten- und Effizienzprogramm, transaktionsbezogene Aufwendungen mAbxience, Ivenix, Rechtsformwechsel-Kosten Fresenius Medical Care, Anpassungen des Bestandsportfolios, IT-Transformation, Transformation/Ausstieg Vamed, nicht fortgeführte Aktivitäten Vamed, Sondereinflüsse bei Fresenius Medical Care sowie Auswirkungen PPA Equity-Methode Fresenius Medical Care.

1 Vor Sondereinflüssen

Eine Übersicht der Ergebnisse des 2. Quartals 2024 – vor und nach Sondereinflüssen – finden Sie auf unserer Website. Informationen zu den alternativen Leistungskennzahlen sind verfügbar unter www.fresenius.com/de/alternative-leistungskennzahlen.

Erläuterungen zur Dekonsolidierung von Fresenius Medical Care

Nach der Dekonsolidierung von Fresenius Medical Care werden seit dem 1. Dezember 2023 die Finanzzahlen des Konzerns gemäß IAS 28 (At Equity-Methode) dargestellt. Der Anteil in Höhe von 32 % an Fresenius Medical Care in der Gewinn- und Verlustrechnung sowie in der Bilanz des Fresenius-Konzerns wird in einer separaten Zeile ausgewiesen. Die von Fresenius Medical Care erhaltenen Dividenden werden als Teil der Kapitalflussrechnung ebenfalls separat ausgewiesen. IAS 28 verlangt eine vollständige Kaufpreisallokation (PPA). Die Bilanzierung der PPA wird als Sondereinfluss behandelt. Aus Gründen der Vereinfachung und Vergleichbarkeit wird Fresenius das Konzernergebnis künftig mit und ohne Equity-Ergebnis ausweisen.

Erläuterungen zur Portfoliooptimierung bei Fresenius Helios

Im Zuge der Portfoliooptimierung wurde am 31. Januar 2024 der Verkauf der Reproduktionsmedizingruppe Eugin abgeschlossen. Die Veräußerung der Beteiligung am Krankenhaus Clínica Ricardo Palma in Lima, Peru, und der damit verbundene Ausstieg aus dem peruanischen Krankenhausmarkt wurden am 23. April 2024 abgeschlossen. Die Ergebnisse des 2. Quartals 2024 und des 2. Quartals 2023 von Fresenius Helios und entsprechend dem Fresenius-Konzern wurden entsprechend bereinigt.

Erläuterungen zu den Wachstumsraten bei Fresenius Kabi

Die Wachstumsraten zu konstanten Wechselkursen von Fresenius Kabi sind bereinigt. Die Anpassungen betreffen die Hyperinflation in Argentinien. Entsprechend wurden auch die konstanten Wachstumsraten des Fresenius-Konzerns angepasst.

Erläuterungen zum Vamed-Ausstieg

Aufgrund der Anwendung von IFRS 5 wurden die Vorjahreszahlen und Vorquartalszahlen des aktuellen Jahres in der Konzern-Gewinn- und Verlustrechnung und in der Konzern-Kapitalflussrechnung im Hinblick auf den angekündigten Vamed-Ausstieg angepasst. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, wird auf Fresenius übertragen und ist in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten. Details zu den finanziellen und bilanziellen Auswirkungen des Vamed-Ausstiegs und der Portfolioanpassungen bei Fresenius Helios finden Sie auf unserer Website.

Telefonkonferenz und Audio-Webcast

Anlässlich der Veröffentlichung der Ergebnisse für das 2. Quartal 2024 findet am 31. Juli 2024 um 13:30 Uhr (CEST) / 07:30 Uhr EDT eine Telefonkonferenz bzw. ein Audio-Webcast statt. Die Telefonkonferenz können Sie live über das Internet verfolgen unter www.fresenius.de/investoren. Nach der Veranstaltung steht Ihnen die Aufzeichnung zur Verfügung.

Fresenius SE & Co. KGaA (Frankfurt/Xetra: FRE) ist ein weltweit tätiges Gesundheitsunternehmen mit Sitz in Bad Homburg v. d. Höhe, Deutschland. Im Geschäftsjahr 2023 erwirtschaftete Fresenius mit über 190.000 Mitarbeiterinnen und Mitarbeitern einen Jahresumsatz von 22,3 Milliarden Euro. Fresenius bietet Lösungen für die gesellschaftlichen Herausforderungen, die durch eine wachsende und alternde Bevölkerung und dem daraus folgenden Bedarf nach erschwinglicher und hochwertiger Gesundheitsversorgung entstehen. Zu Fresenius gehören die operativen Unternehmensbereiche Fresenius Kabi und Fresenius Helios sowie die Unternehmensbeteiligung Fresenius Medical Care. Fresenius Helios ist mit 140 Krankenhäusern und zahlreichen ambulanten Einrichtungen der führende private Krankenhausbetreiber in Deutschland und Spanien, der jedes Jahr rund 26 Millionen Patientinnen und Patienten versorgt. Das Produktportfolio von Fresenius Kabi umfasst eine Reihe von hochkomplexen Biopharmazeutika, klinische Ernährung, Medizintechnik und generische, intravenös zu verabreichende Arzneimittel. Fresenius wurde im Jahr 1912 vom Frankfurter Apotheker Dr. Eduard Fresenius gegründet. Nach seinem Tod übernahm Else Kröner 1952 die Firmenleitung und legte die Basis für ein Unternehmen, das heute das Ziel verfolgt, die Gesundheit der Menschen zu verbessern. Größter Anteilseigner ist die gemeinnützige Else Kröner-Fresenius-Stiftung, die sich der Förderung medizinischer Forschung und Unterstützung humanitärer Projekte verschrieben hat.

Fresenius hat heute über seine Operating Company Fresenius Kabi die sofortige Verfügbarkeit des Biosimilars Tyenne® (Tocilizumab-aazg) in einer subkutanen Darreichungsform in den USA bekannt gegeben. Damit setzt das Unternehmen das Momentum in seinem (Bio)Pharma-Geschäft fort.

Mit dieser Markteinführung verbessert Fresenius den Zugang zu erschwinglichen und kosteneffizienten Behandlungsoptionen für die Behandlung chronischer Autoimmunerkrankungen. Dies ist ein weiterer wichtiger Meilenstein bei der Beschleunigung des starken (Bio)Pharma-Momentums, ein wesentlicher Eckpfeiler von #FutureFresenius. Tyenne®, das dritte Biosimilar des Unternehmens in den USA, wurde im April dieses Jahres in einer intravenösen (IV) Formulierung eingeführt.

Fresenius hat heute über seine Operating Company Fresenius Kabi die sofortige Verfügbarkeit des Biosimilars Tyenne® (Tocilizumab-aazg) in einer subkutanen Darreichungsform in den USA bekannt gegeben. Damit setzt das Unternehmen das Momentum in seinem (Bio)Pharma-Geschäft fort.

Mit dieser Markteinführung verbessert Fresenius den Zugang zu erschwinglichen und kosteneffizienten Behandlungsoptionen für die Behandlung chronischer Autoimmunerkrankungen. Dies ist ein weiterer wichtiger Meilenstein bei der Beschleunigung des starken (Bio)Pharma-Momentums, ein wesentlicher Eckpfeiler von #FutureFresenius. Tyenne®, das dritte Biosimilar des Unternehmens in den USA, wurde im April dieses Jahres in einer intravenösen (IV) Formulierung eingeführt.

Fresenius hat heute seinen ersten Sustainability Highlights Report veröffentlicht. In dem Online-Bericht stellt das Unternehmen seine Nachhaltigkeitsstrategie, Ambitionen und Highlights vor. Außerdem berichtet das Unternehmen erstmals über Scope-3-Emissionen und stellt dadurch volle Transparenz über die gesamte Wertschöpfung her.

Fresenius hat heute seinen ersten Sustainability Highlights Report veröffentlicht. In dem Online-Bericht stellt das Unternehmen seine Nachhaltigkeitsstrategie, Ambitionen und Highlights vor. Außerdem berichtet das Unternehmen erstmals über Scope-3-Emissionen und stellt dadurch volle Transparenz über die gesamte Wertschöpfung her.

Die Ratingagentur S&P Global Ratings hat heute den Ausblick für Fresenius SE von negativ auf stabil angehoben und das Kreditrating mit BBB bestätigt. S&P würdigte insbesondere die verbesserte operative Performance sowie die vereinfachte Struktur und die Fähigkeit von Fresenius, die Pläne für profitables Wachstum umzusetzen.

"Der verbesserte Ausblick ist ein weiterer Beweis dafür, dass sich #FutureFresenius auszahlt. Er bestätigt unseren Fokus auf profitables Wachstum, Liquidität und Kapitaleffizienz. Aufgrund der operativen Stärke unserer Operating Companies Fresenius Kabi und Fresenius Helios gehen wir davon aus, dass wir unser selbst gestecktes Ziel für den Verschuldungsgrad bis Jahresende erreichen werden", sagte die Fresenius-Finanzvorständin Sara Hennicken.

Fresenius wird von den drei führenden Ratingagenturen S&P Global Ratings (BBB/stabil), Moody's (Baa3/stabil) und Fitch (BBB-/stabil) mit Investment Grade bewertet. Das Unternehmen geht davon aus, bis Ende 2024 innerhalb des selbst definierten Zielkorridors für den Verschuldungsgrad von 3,0 bis 3,5x Netto-Finanzverbindlichkeiten/EBITDA1 zu liegen.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

Seitennummerierung

- Vorherige Seite

- Seite 8

- Nächste Seite