Finanzierungsstrategie & Ziele

Die Gewährleitung der finanziellen Flexibilität sowie die Sicherung unseres Investment-Grade-Ratings, die Begrenzung von Refinanzierungsrisiken und die Optimierung der Kapitalkosten sind die wesentlichen Ziele der Finanzierungsstrategie von Fresenius.

Finanziell flexibel bleiben wir durch einen angemessenen Liquiditätsspielraum. Wir bekennen uns zu unserem Investment-Grade-Rating, das uns einen guten Zugang zu den Fremdkapitalmärkten ermöglicht sowie Vorteile bei den Finanzierungskosten bietet.

Unsere Refinanzierungsrisiken begrenzen wir durch ein ausgewogenes Fälligkeitsprofil, das durch eine breite Streuung der Laufzeiten mit einem hohen Anteil von mittel- und langfristigen Finanzierungen bis zum Jahr 2034 gekennzeichnet ist. Wichtige Instrumente sind Anleihen, Schuldscheindarlehen und Bankfinanzierungen. Darüber hinaus verfügt Fresenius über ein Commercial-Paper-Programm.

Ein weiteres wesentliches Ziel der Finanzierungsstrategie von Fresenius ist es, die Kapitalkosten zu optimieren. Dazu setzen wir ganz gezielt einen angemessenen Mix aus Eigen- und Fremdkapitalfinanzierungen ein.

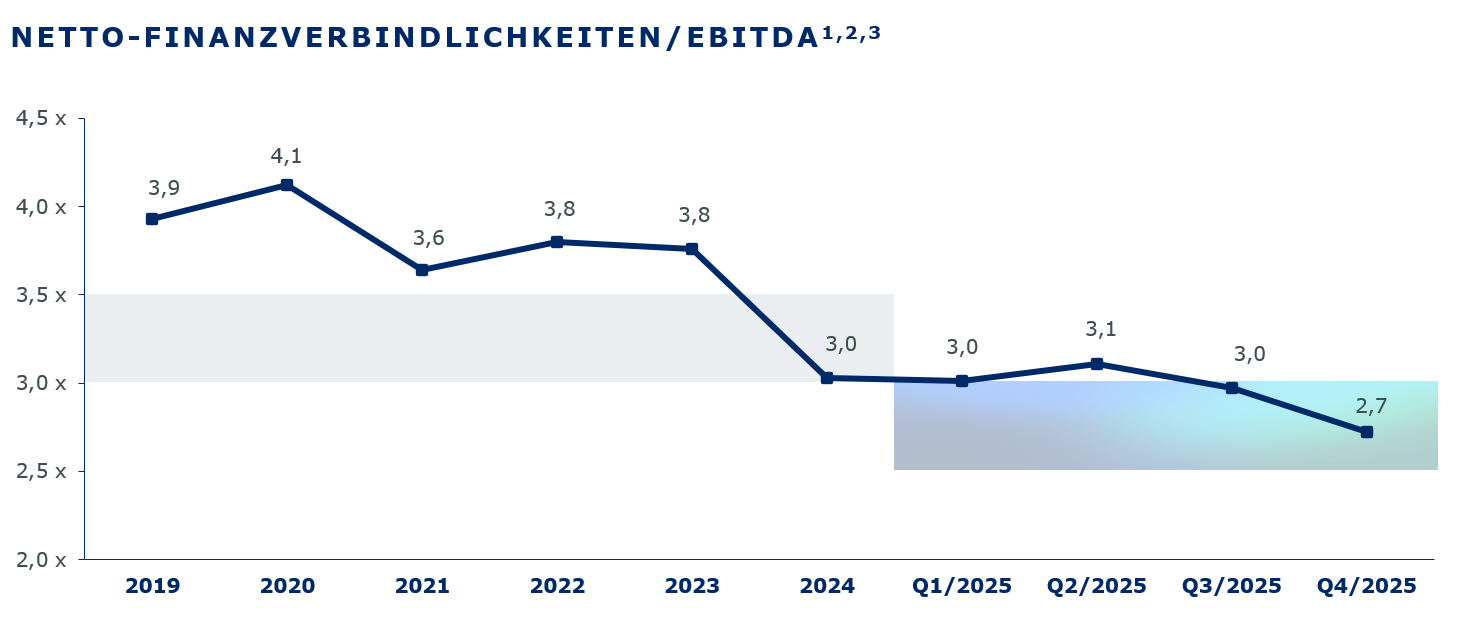

Auch im Jahr 2025 wird die Reduzierung der Verschuldung für uns von zentraler Bedeutung sein, daher haben wir unseren Zielkorridor für den Verschuldungsgrad angepasst. Wir streben einen Netto-Verschuldungsgrad (Netto-Finanzverbindlichkeiten/EBITDA) in einer Bandbreite von 2,5x bis 3,0x an (zuvor 3,0x bis 3,5x). Dies ermöglicht uns, finanziell flexibel zu bleiben und gleichzeitig unser solides Investment-Grade-Rating zu stärken.

Fresenius-Konzern

1 Die Vorjahreswerte wurden an die dekonsolidierten Aktivitäten der Fresenius Medical Care angepasst

2 Vor Sondereinflüssen

3 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende, Netto-Finanzverbindlichkeiten adjustiert um den Bewertungseffekt der Umtauschanleihe

Kontakt

Director Investor Relations

T: +49 (0) 6172 608-2486

elisabeth.truckenbrodt@fresenius.com

Weiterführende Links

Kennzahlentool (temp incorrect link)