- Weiteres profitables Wachstum für 2022 erwartet trotz anhaltender Covid-19-Effekte sowie Auswirkungen aus Kosteninflation

- Beschleunigte Umsetzung des Kosten- und Effizienzprogramms führt zu früheren und deutlich höheren Einsparungen

- Mittelfristige Wachstumsziele bestätigt und präzisiert

- 29. Dividendenerhöhung in Folge – Wahldividende vorgeschlagen

- Fresenius setzt sich Konzern-Klimaziel: Klimaneutralität bis 2040 angestrebt

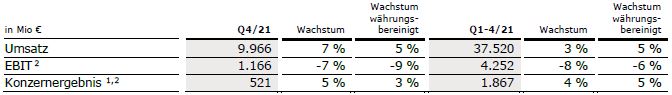

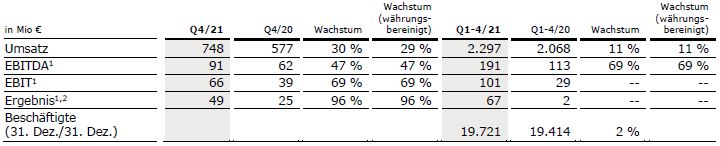

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 4. Quartal 2021.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Unsere Aufgabe ist es, die Gesundheit der Menschen bestmöglich zu schützen. Noch selten waren wir dabei so gefordert wie in dieser Corona-Pandemie. Aber wir haben unseren Beitrag geleistet und sind unserer Verantwortung gerecht geworden. Auch wirtschaftlich war es ein herausforderndes und dennoch erfolgreiches Jahr. Wir haben einen ordentlichen Endspurt hingelegt und unsere Ziele für das Geschäftsjahr 2021 voll erreicht. Für 2022 erwarten wir weiteres profitables Wachstum – trotz steigender Inflation und anhaltender Belastungen durch die Pandemie. Wir kommen bei der Umsetzung unseres Kostensenkungs- und Effizienzprogramms schneller voran als ursprünglich erwartet. Auch deswegen können wir unsere noch vor der Pandemie gesteckten mittelfristigen Wachstumsziele bestätigen und mit Optimismus nach vorne schauen.“

Weichen für beschleunigtes Wachstum gestellt

Fresenius hat strategische Leitplanken definiert, die zu beschleunigtem profitablem Wachstum führen sollen. Der Konzern und seine Unternehmensbereiche sollen nachhaltig gestärkt werden - durch die Erschließung neuer Kapitalquellen und durch die Priorisierung der Kapitalallokation nach Unternehmensbereichen. Die Vorteile der bewährten Konzernstruktur sollen dabei für alle Stakeholder weiterhin erhalten bleiben. Dazu gehören neben Stabilität, Diversifikation und Skaleneffekten, auch der Zugang zu attraktiven Finanzierungsmöglichkeiten sowie steuerliche Vorteile.

Alle Unternehmensbereiche von Fresenius haben starke Marktpositionen und verfügen über ausgezeichnete Wachstumschancen. Um den Interessen aller Stakeholder gleichermaßen gerecht zu werden, muss die Kapitalallokation noch gezielter erfolgen. Das Unternehmen ist weiterhin von den Vorzügen der vertikalen Integration überzeugt, möchte künftig aber die relative Gewichtung der Produkt- und Dienstleistungsbereiche schrittweise neu austarieren.

Aufgrund der hohen Ertragskraft und ausgezeichneter Wachstumsaussichten hat Fresenius Kabi höchste Priorität bei der Kapitalallokation innerhalb des Konzerns. Bei Fresenius Medical Care, das von der Pandemie besonders belastet ist, soll das Transformationsprogramm FME25 zu einer verbesserten Profitabilität und wieder beschleunigtem Wachstum führen. Dies wird zu einer höheren Bewertung des von Fresenius gehaltenen Anteils am Unternehmen beitragen. Fresenius Helios und Fresenius Vamed werden kleinere Akquisitionen weiterhin aus Mitteln des Fresenius-Konzerns finanzieren. Für größere Wachstumsschritte, insbesondere dieser beiden Unternehmensbereiche, ist Fresenius bereit, sich für neues, wertsteigerndes, externes Eigenkapital auf Ebene der Unternehmensbereiche zu öffnen. Eine Kapitalerhöhung auf Ebene der börsennotierten Fresenius-Holding ist vor diesem Hintergrund weder nötig noch vorgesehen.

Diese Weichenstellungen werden ein beschleunigtes Wachstum der einzelnen Unternehmensbereiche ermöglichen – zum Nutzen aller Stakeholder.

„Wir wollen Fresenius mit Tempo voranbringen und dafür mit Augenmaß umbauen. Alle unsere Unternehmensbereiche haben starke Marktpositionen und großes Wachstumspotenzial. Dieses Potenzial wollen wir nutzen. Orientiert an klaren strategischen Leitplanken und Prioritäten, die zusätzliche Quellen dynamischeren Wachstums und die Vorteile einer breiten Aufstellung bestmöglich miteinander verbinden. Fresenius bleibt ein diversifizierter Gesundheitskonzern, mit geschärftem Profil, der sich in verschiedenen attraktiven Bereichen der Medizin und der Gesundheitsversorgung engagiert,“ sagte Stephan Sturm, Vorstandsvorsitzender von Fresenius.

Konzern-Ausblick für 2022

Für das Geschäftsjahr 2022 erwartet Fresenius einen währungsbereinigten Anstieg des Konzernumsatzes1 im mittleren einstelligen Prozentbereich und einen währungsbereinigten Anstieg des Konzernergebnisses2,3 im niedrigen einstelligen Prozentbereich. Implizit geht Fresenius davon aus, dass das währungsbereinigte Konzernergebnis2 ohne Berücksichtigung der Ergebnisbeiträge von Fresenius Medical Care im niedrigen einstelligen Prozentbereich wachsen wird.

Ohne weitere Akquisitionen rechnet Fresenius damit, dass sich die Kennziffer Netto-Finanzverbindlichkeiten/EBITDA4 zum Jahresende 2022 verbessern und damit innerhalb des selbst gesteckten Zielkorridors von 3,0x bis 3,5x liegen wird (31. Dezember 2021: 3,51x5).

Erwartungen zu Einflüssen auf das Geschäftsjahr 2022

Fresenius erwartet für das laufende Jahr weiter belastende Effekte durch die Covid-19-Pandemie. Wie stark diese die Geschäfte des Konzerns beeinflussen werden, hängt zu einem hohen Maße von der Durchimpfung der Bevölkerungen in den relevanten Märkten ab sowie vom möglichen Aufkommen neuer Virusvarianten.

Fresenius beobachtet die weitere Entwicklung der Covid-19-Pandemie und die damit verbundenen Auswirkungen einschließlich der behördlich verordneten Einschränkungen in wichtigen Märkten des Konzerns. Fresenius rechnet damit, dass die Anzahl der Covid-19-Fälle ab dem Frühjahr 2022 rückläufig sein wird und sich damit auch die Anzahl der planbaren Behandlungen sowie die Verfügbarkeit von Personal verbessert. Mögliche wesentliche Verschlechterungen der Situation und damit einhergehende Maßnahmen zur Eindämmung der Pandemie mit wesentlichem und unmittelbarem Einfluss auf den Gesundheitssektor ohne eine angemessene Kompensation sind nicht im Konzernausblick für das Geschäftsjahr 2022 berücksichtigt.

Darüber hinaus rechnet Fresenius im Geschäftsjahr 2022 mit belastenden Effekten durch Kosteninflation und Lieferkettenengpässe. Das Unternehmen erwartet jedoch keine wesentliche Beschleunigung der Inflationseffekte gegenüber der aktuellen Situation. Der Vorstand geht von einem unveränderten Unternehmenssteuersatz in den USA aus.

Ferner gelten die dem Ausblick von Fresenius Medical Care für das Geschäftsjahr 2022 zugrunde gelegten Annahmen auch vollumfänglich für den Ausblick des Fresenius-Konzerns.

Alle diese Annahmen sind indes mit erheblicher Unsicherheit behaftet.

Kosten- und Effizienzprogramm führt zu deutlich höheren Einsparungen

Fresenius hat die erste Phase des konzernweiten Kosten- und Effizienzprogramms erfolgreich abgeschlossen. Das Programm wurde initiiert, um die Profitabilität nachhaltig zu steigern und das Erreichen der vor der Pandemie ausgegebenen Mittelfristziele trotz der maßgeblichen Belastungen zu ermöglichen. Dies hat zu ersten Kosteneinsparungen von rund 20 Mio € und Einmalaufwendungen von rund 80 Mio € im Geschäftsjahr 2021 geführt. Angesichts des guten Fortschritts, insbesondere durch die beschleunigte Umsetzung von Maßnahmen, erhöht Fresenius sein Einsparungsziel deutlich. Die Maßnahmen zur nachhaltigen Steigerung der Profitabilität und operativen Exzellenz sollen nun bis zum Jahr 2023 zu Einsparungen in Höhe von mindestens 150 Mio € p.a. nach Steuern und Anteilen anderer Gesellschafter führen. Ursprünglich waren mehr als 100 Mio € p.a. nach Steuern und Anteilen anderer Gesellschafter erwartet worden. In den Folgejahren erwartet das Unternehmen einen weiteren starken Anstieg der nachhaltigen Kosteneinsparungen. Die Einsparungen resultieren aus Maßnahmen aller vier Unternehmensbereiche und der Konzern-Holding.

Fresenius rechnet damit, dass die Effizienzsteigerungen erhebliche Vorleistungen erfordern. Im Jahr 2022 erwartet das Unternehmen den Schwerpunkt der Aufwendungen mit mehr als 200 Mio €, und im Jahr 2023 mit weiteren Aufwendungen von etwa 100 Mio €, jeweils nach Steuern und Anteilen anderer Gesellschafter. Danach werden keine weiteren wesentlichen Aufwendungen mehr erwartet. Die Aufwendungen werden gemäß der bisherigen Praxis als Sondereinflüsse klassifiziert.

1 Basis 2021: 37.520 Mio €

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2021: 1.867 Mio €, vor Sondereinflüssen; 2021 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; ohne potenzielle weitere Akquisitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten

5 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Mittelfristige Wachstumsziele 2020-2023 bestätigt und präzisiert

Basierend auf den erwarteten positiven Beiträgen aus dem Kosten- und Effizienzprogramm sowie den strategischen Wachstumsinitiativen in allen Unternehmensbereichen erwartet Fresenius eine deutliche Beschleunigung des Konzernergebniswachstums innerhalb des Planungszeitraums bis zum Jahr 2023. Trotz der anhaltenden Herausforderungen der Covid-19-Pandemie bestätigt das Unternehmen die Mittelfristziele, die es sich 2019 gesetzt hat und präzisiert diese: Für den Zeitraum 2020 bis 2023 erwartet das Unternehmen ein organisches durchschnittliches jährliches Umsatzwachstum (CAGR) am unteren Ende bis im mittleren Bereich der Bandbreite von 4 bis 7 %. Das Konzernergebnis1,2 soll im Zeitraum von 2020 bis 2023 organisch mit einem CAGR am unteren Ende der Bandbreite von 5 bis 9 % wachsen. Fresenius erwartet nunmehr, dass aufgrund der Covid-19-Pandemie kleine und mittlere Akquisitionen den CAGR für den Konzernumsatz und das Konzernergebnis zusätzlich um jeweils weniger als einen Prozentpunkt erhöhen.

29. Dividendenerhöhung in Folge vorgeschlagen

In Übereinstimmung mit der erklärten Dividendenpolitik von Fresenius wird der Vorstand dem Aufsichtsrat vorschlagen, die Dividende für das Geschäftsjahr 2021 um 5 % auf 0,92 € je Aktie zu erhöhen (Geschäftsjahr 2020: 0,88 €). Sollte der Vorschlag von Aufsichtsrat und Hauptversammlung angenommen werden, wäre dies die 29. Dividendenerhöhung in Folge.

Der Vorstand wird dem Aufsichtsrat eine Wahldividende vorschlagen. Fresenius möchte seinen Aktionärinnen und Aktionären damit die Möglichkeit geben, die Dividende (ohne den darauf entfallenden Steueranteil) gegen Aktien der Gesellschaft zu tauschen. Die Else Kröner-Fresenius-Stiftung hat mitgeteilt, dass sie beabsichtigt sich an der Wahldividende im vollen Umfang zu beteiligen.

Fresenius setzt sich Konzern-Klimaziel – Klimaneutralität bis 2040

Fresenius hat sich ein Konzern-Klimaziel gesetzt. Das Unternehmen will bis zum Jahr 2040 klimaneutral sein. Bis 2030 will Fresenius die Scope-1- und Scope-2-Emissionen im Vergleich zum Jahr 2020 absolut um 50 % reduzieren. Weiterhin wird das Unternehmen den Einfluss der Scope-3-Emissionen bewerten, um sie zukünftig in seine Ziele aufnehmen zu können. Weitere Informationen unter www.fresenius.de/nachhaltigkeit sowie in der separaten Pressemitteilung von heute unter www.fresenius.de/nachrichten.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

5 % währungsbereinigter Umsatzanstieg

Der Konzernumsatz stieg um 7 % (währungsbereinigt: 5 %) auf 9.966 Mio € (4. Quartal 2020: 9.304 Mio €). Das organische Wachstum betrug 4 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten einen positiven Einfluss von 2 % auf das Umsatzwachstum. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern ein währungsbereinigtes Umsatzwachstum von 5 bis 6 % erzielt. Im Geschäftsjahr 2021 stieg der Konzernumsatz um 3 % (währungsbereinigt: 5 %) auf 37.520 Mio € (Geschäftsjahr 2020: 36.277 Mio €). Das organische Wachstum betrug 4 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten einen negativen Einfluss von 2 % auf das Umsatzwachstum. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern im Geschäftsjahr 2021 ein währungsbereinigtes Umsatzwachstum von 5 bis 6 % erzielt.

5 % Zuwachs beim währungsbereinigten Konzernergebnis2,3

Der Konzern-EBITDA vor Sondereinflüssen fiel um 2 % (währungsbereinigt: -5 %) auf 1.846 Mio € (4. Quartal 20202: 1.886 Mio €). Der berichtete Konzern-EBITDA betrug 1.868 Mio € (4. Quartal 2020: 1.854 Mio €).

Im Geschäftsjahr 2021 fiel der Konzern-EBITDA vor Sondereinflüssen um 4 % (währungsbereinigt: -2 %) auf 6.854 Mio € (Geschäftsjahr 20202: 7.132 Mio €). Der berichtete Konzern-EBITDA betrug 6.825 Mio € (Geschäftsjahr 2020: 7.100 Mio €).

Der Konzern-EBIT vor Sondereinflüssen fiel um 7 % (währungsbereinigt: -9 %) auf 1.166 Mio € (4. Quartal 20202: 1.251 Mio €). Der Rückgang ist im Wesentlichen auf die Beeinträchtigungen im Zusammenhang mit Covid-19 bei Fresenius Medical Care zurückzuführen. Die EBIT-Marge vor Sondereinflüssen betrug 11,7 % (4. Quartal 20202: 13,4 %). Der berichtete Konzern-EBIT betrug 1.123 Mio € (4. Quartal 2020: 1.024 Mio €).

Im Geschäftsjahr 2021 fiel der Konzern-EBIT vor Sondereinflüssen um 8 % (währungsbereinigt: -6 %) auf 4.252 Mio € (Geschäftsjahr 20202: 4.612 Mio €). Der Rückgang ist im Wesentlichen auf die Beeinträchtigungen im Zusammenhang mit Covid-19 bei Fresenius Medical Care zurückzuführen. Die EBIT-Marge vor Sondereinflüssen betrug 11,3 % (Geschäftsjahr 20202: 12,7 %). Der berichtete Konzern-EBIT betrug 4.158 Mio € (Geschäftsjahr 2020: 4.385 Mio €).

1 Geschätzte Covid-19-Effekte für Q4/21 und FY/21 finden Sie auf Seite 20 im PDF.

2 Vor Sondereinflüssen

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Das Zinsergebnis vor Sondereinflüssen verbesserte sich auf -120 Mio € (4. Quartal 20201: -159 Mio €), im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungen. Das berichtete Zinsergebnis verbesserte sich auf -122 Mio € (4. Quartal 2020: -156 Mio €).

Im Geschäftsjahr 2021 verbesserte sich das Zinsergebnis vor Sondereinflüssen auf -504 Mio € (Geschäftsjahr 20201: -654 Mio €). Das berichtete Zinsergebnis verbesserte sich auf -506 Mio € (Geschäftsjahr 2020: -659 Mio €).

Die Steuerquote vor Sondereinflüssen lag bei 23,1 % (4. Quartal 20201: 24,1 %). Die berichtete Steuerquote lag bei 24,2 % (4. Quartal 2020: 29,4 %). Im Geschäftsjahr 2021 betrug die Steuerquote vor Sondereinflüssen 22,6 % (Geschäftsjahr 20201: 23,1 %). Die berichtete Steuerquote lag bei 22,8 % (Geschäftsjahr 2020: 24,2 %).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei 283 Mio € (4. Quartal 20201: 335 Mio €). Davon entfielen 90 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete auf andere Gesellschafter entfallende Gewinn lag bei 260 Mio € (4. Quartal 2020 berichtet: 203 Mio €). Im Geschäftsjahr 2021 lag der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen bei 1.033 Mio € (Geschäftsjahr 20201: 1.248 Mio €). Davon entfielen 91 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete auf andere Gesellschafter entfallende Gewinn lag bei 1.001 Mio € (Geschäftsjahr 2020 berichtet: 1.116 Mio €).

Das Konzernergebnis2 vor Sondereinflüssen stieg um 5 % (währungsbereinigt: 3 %) auf 521 Mio € (4. Quartal 20201: 494 Mio €). Der Anstieg wurde getragen von der starken Geschäftsentwicklung von Fresenius Kabi in den Schwellenländern, der guten Geschäftsentwicklung von Fresenius Helios in Deutschland, dem starken Jahresendgeschäft von Fresenius Vamed sowie der positiven Entwicklung des Zinsergebnisses. Ohne geschätzte Covid-19-Effekte3 hätte der Fresenius-Konzern ein währungsbereinigtes Konzernergebniswachstum2 vor Sondereinflüssen von 3 bis 7 % erzielt. Das berichtete Konzernergebnis2 stieg auf 499 Mio € (4. Quartal 2020: 410 Mio €).

Im Geschäftsjahr 2021 stieg das Konzernergebnis2 vor Sondereinflüssen um 4 % (währungsbereinigt: 5 %) auf 1.867 Mio € (Geschäftsjahr 20201: 1.796 Mio €). Ohne geschätzte Covid-19-Effekte3 hätte der Fresenius-Konzern ein währungsbereinigtes Konzernergebniswachstum2 vor Sondereinflüssen von 6 bis 10 % erzielt. Das berichtete Konzernergebnis2 stieg auf 1.818 Mio € (Geschäftsjahr 2020: 1.707 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Geschätzte Covid-19-Effekte für Q4/21 und FY/21 finden Sie auf Seite 20 im PDF.

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Das Ergebnis je Aktie1 vor Sondereinflüssen stieg um 5 % (währungsbereinigt: 2 %) auf 0,94 € (4. Quartal 20202: 0,88 €). Das berichtete Ergebnis je Aktie1 betrug 0,90 € (4. Quartal 2020: 0,73 €). Im Geschäftsjahr 2021 stieg das Ergebnis je Aktie1 vor Sondereinflüssen um 4 % (währungsbereinigt: 5 %) auf 3,35 € (Geschäftsjahr 20202: 3,22 €). Das berichtete Ergebnis je Aktie1 betrug 3,26 € (Geschäftsjahr 2020: 3,06 €).

Investitionen in Wachstum fortgesetzt

Fresenius investierte im 4. Quartal 2021 690 Mio € in Sachanlagen. Dies entspricht 7 % des Konzernumsatzes (4. Quartal 2020: 856 Mio €; 9 % des Konzernumsatzes). Schwerpunkte waren Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Im Geschäftsjahr 2021 investierte Fresenius 2.032 Mio € in Sachanlagen (Geschäftsjahr 2020: 2.398 Mio €). Dies entspricht 5 % des Konzernumsatzes (Geschäftsjahr 2020: 7 %).

Das Akquisitionsvolumen im 4. Quartal 2021 betrug 278 Mio € (4. Quartal 2020: 251 Mio €). Das Akquisitionsvolumen im Geschäftsjahr 2021 betrug 1.085 Mio € (Geschäftsjahr 2020: 902 Mio €) im Wesentlichen für den Erwerb der Eugin-Gruppe bei Fresenius Helios und den Erwerb von Dialysezentren bei Fresenius Medical Care. Die Eugin-Gruppe wird seit dem 1. April 2021 konsolidiert.

Starke Cashflow-Entwicklung im 4. Quartal

Der operative Konzern-Cashflow stieg im 4. Quartal 2021 um 26 % auf 1.749 Mio € (4. Quartal 2020: 1.390 Mio €). Der Anstieg ist hauptsächlich zurückzuführen auf ein verbessertes Netto-Umlaufvermögen. Das gute operative Geschäft bei Helios Spanien, Fresenius Vamed und Fresenius Kabi trug ebenfalls zur positiven Entwicklung bei. Die Marge verbesserte sich auf 17,5 % (4. Quartal 2020: 14,9 %). Der Free Cashflow vor Akquisitionen und Dividenden stieg auf 1.075 Mio € (4. Quartal 2020: 590 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden stieg auf 841 Mio € (4. Quartal 2020: 329 Mio €).

Im Geschäftsjahr 2021 fiel der operative Konzern-Cashflow auf 5.078 Mio € (Geschäftsjahr 2020: 6.549 Mio €) mit einer Marge von 13,5 % (Geschäftsjahr 2020: 18,1 %). Die Cashflow-Entwicklung ist im Wesentlichen zurückzuführen auf die Vorauszahlungen der US-Regierung aus dem Jahr 2020 und deren teilweise Verrechnung in 2021 bei Fresenius Medical Care.

Der Free Cashflow vor Akquisitionen und Dividenden lag bei 3.061 Mio € (Geschäftsjahr 2020: 4.183 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden fiel auf 1.193 Mio € (Geschäftsjahr 2020: 2.478 Mio €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns stieg um 8 % (währungsbereinigt: 4 %) auf 71.962 Mio € (31. Dezember 2020: 66.646 Mio €). Der Anstieg ist im Wesentlichen auf Währungsumrechnungseffekte, Akquisitionen sowie die Ausweitung der Geschäftstätigkeiten zurückzuführen. Die kurzfristigen Vermögenswerte stiegen um 11 % (währungsbereinigt: 8 %) auf 17.461 Mio € (31. Dezember 2020: 15.772 Mio €) bedingt durch den Anstieg bei den Zahlungsmitteln, Forderungen aus Lieferungen und Leistungen sowie Vorräten. Die langfristigen Vermögenswerte stiegen um 7 % (währungsbereinigt: 3 %) auf 54.501 Mio € (31. Dezember 2020: 50.874 Mio €).

Das Eigenkapital stieg um 13 % (währungsbereinigt: 7 %) auf 29.288 Mio € (31. Dezember 2020: 26.023 Mio €). Der Anstieg ist auf Währungsumrechnungseffekte sowie auf die positive Entwicklung beim Konzernergebnis zurückzuführen. Die Eigenkapitalquote betrug 40,7 % (31. Dezember 2020: 39,0 %).

Die Finanzverbindlichkeiten des Konzerns erhöhten sich um 5 % (währungsbereinigt: 2 %) auf 27.155 Mio € (31. Dezember 2020: 25.913 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns erhöhten sich um 1% (währungsbereinigt: -1 %) auf 24.391 Mio € (31. Dezember 2020: 24.076 Mio €).

Der Verschuldungsgrad zum 31. Dezember 2021 stieg auf 3,51x1,2 (31. Dezember 2020: 3,44x1,2). Der Anstieg ist zurückzuführen auf den Covid-19-bedingten EBITDA-Rückgang.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; inklusive Leasingverbindlichkeiten

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Zahl der Mitarbeiterinnen und Mitarbeiter gestiegen

Zum 31. Dezember 2021 betrug die Anzahl der Beschäftigten weltweit 316.078 (30. September 2021: 314.852).

Die Unternehmensbereiche

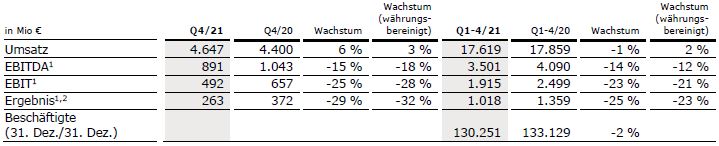

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 31. Dezember 2021 behandelte Fresenius Medical Care 345,425 Patientinnen und Patienten in 4.171 Dialysezentren. Neben dem Kerngeschäft in der ganzheitlichen Nierentherapie konzentriert sich das Unternehmen auf die Expansion in den Bereichen Unterstützende Geschäftsaktivitäten und Intensivmedizinische Lösungsansätze.

- Geschäftsentwicklung 2021 erheblich durch Covid-19 beeinträchtigt, anhaltende Effekte für 2022 erwartet

- Rückgang der Patienten-Übersterblichkeit im vierten Quartal

- Rückkehr zu Gewinnwachstum in 2022 angestrebt

Der Umsatz von Fresenius Medical Care stieg im 4. Quartal 2021 um 6 % (stieg währungsbereinigt: 3 %) auf 4.647 Mio € (4. Quartal 2020: 4.400 Mio €). Währungseffekte erhöhten das Umsatzwachstum um 3 %. Das organische Umsatzwachstum betrug 2 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Im Geschäftsjahr 2021 fiel der Umsatz um 1 % (stieg währungsbereinigt: 2 %) auf 17.619 Mio € (Geschäftsjahr 2020: 17.859 Mio €). Währungseffekte verringerten das Umsatzwachstum um 3 %. Das organische Umsatzwachstum betrug 1 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei.

Der EBIT fiel im 4. Quartal 2021 um 3 % (währungsbereinigt: -7 %) auf 449 Mio € (4. Quartal 2020: 462 Mio €). Die EBIT-Marge betrug 9,7 % (4. Quartal 2020: 10,5 %). Vor Sondereinflüssen fiel der EBIT um 25 % (währungsbereinigt: -28 %) auf 492 Mio € (4. Quartal 2020: 657 Mio €) bei einer EBIT-Marge von 10,6 % (4. Quartal 2020: 14,9 %). Der Rückgang ist hauptsächlich zurückzuführen auf eine Anpassung des beizulegenden Zeitwerts (Fair Value) von Investitionen, höhere Personalkosten, negative Auswirkungen von Covid-19 sowie inflationsbedingte Materialkostensteigerungen. Diese Effekte wurden durch einen höheren Anteil von Medicare-Advantage-Patienten in den USA nur leicht abgemildert.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Im Geschäftsjahr 2021 fiel der EBIT um 20 % (währungsbereinigt: -17 %) auf 1.852 Mio € (Geschäftsjahr 2020: 2.304 Mio €). Die EBIT-Marge betrug 10,5 % (Geschäftsjahr 2020: 12,9 %). Vor Sondereinflüssen fiel der EBIT um 23 % (währungsbereinigt: -21 %) auf 1.915 Mio € (Geschäftsjahr 2020: 2.499 Mio €) bei einer Marge von 10,9 % (Geschäftsjahr 2020: 14,0 %).

Das Ergebnis1 stieg im 4. Quartal 2021 um 29 % (währungsbereinigt: 23 %) auf 229 Mio € (4. Quartal 2020: 177 Mio €). Vor Sondereinflüssen fiel das Ergebnis1 um 29 % (währungsbereinigt: -32 %) auf 263 Mio € (4. Quartal 2020: 372 Mio €) hauptsächlich aufgrund der erwähnten negativen Auswirkungen auf den EBIT. Im Geschäftsjahr 2021 fiel das Ergebnis1 um 17 % (währungsbereinigt: -14 %) auf 969 Mio € (Geschäftsjahr 2020: 1.164 Mio €). Vor Sondereinflüssen fiel das Ergebnis1 um 25 % (währungsbereinigt: -23 %) auf 1.018 Mio € (Geschäftsjahr 2020: 1.359 Mio €).

Der operative Cashflow betrug im 4. Quartal 2021 669 Mio € (4. Quartal 2020: 584 Mio €). Die Cashflow-Marge lag bei 14,4 % (4. Quartal 2020: 13,3 %). Der Anstieg ist hauptsächlich zurückzuführen auf ein verbessertes Netto-Umlaufvermögen, inklusive des Beitrags von FME25, und Hilfsgelder der US-Regierung, teilweise ausgeglichen durch die fortgesetzte Verrechnung von Hilfsgeldern der US-Regierung aus dem Jahr 2020 im Rahmen des CARES-Gesetzes sowie niedrigere Steuerzahlungen im Zusammenhang mit Entlastungen aufgrund von Covid-19 im Vorjahr. Im Geschäftsjahr 2021 betrug der operative Cashflow 2.489 Mio € (Geschäftsjahr 2020: 4.233 Mio €). Die Cashflow-Marge lag bei 14,1 % (Geschäftsjahr 2020: 23,7 %).

Fresenius Medical Care erwartet für das Geschäftsjahr 2022 ein währungsbereinigtes Umsatzwachstum2 und eine währungsbereinigte Steigerung des Konzernergebnisses1,3 im jeweils niedrigen bis mittleren einstelligen Prozentbereich4. Die zugrundeliegenden Annahmen finden Sie in der Pressemitteilung der Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

Für weitere Informationen siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

2 Basis 2021: 17.619 Mio €

3 Basis 2021: 1.018 Mio € vor Sondereinflüssen; 2022 vor Sondereinflüssen

4 Die Ziele basieren auf den Ergebnissen des Geschäftsjahres 2021 ohne die Kosten im Zusammenhang mit FME25 in Höhe von 49 Mio € (für das Konzernergebnis). Sie basieren auf den genannten Annahmen (www.freseniusmedicalcare.com/de), sind währungsbereinigt und berücksichtigen keine Sondereffekte. Sondereffekte umfassen weitere Kosten im Zusammenhang mit FME25 sowie andere Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

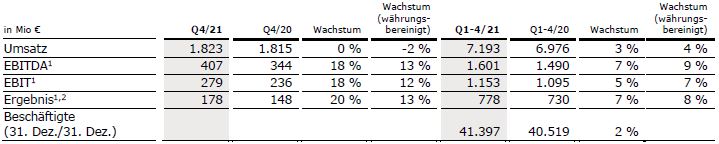

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- Gute Entwicklung im 4. Quartal getragen von starker Nachfrage nach Produkten zur Behandlung von Covid-19-Patienten, die in dieser Form für 2022 nicht erwartet wird

- Nordamerika mit positivem organischen Umsatz- und Ergebniswachstum trotz Herausforderungen in den Lieferketten

- Asien-Pazifik erwartungsgemäß mit organischem Umsatzrückgang aufgrund belastender Preiseffekte in China nach erfolgreicher Teilnahme an Ausschreibungen

- Separate Berichterstattung des Umsatzes der Biosimilar-Aktivitäten ab 1. Quartal 2022

Der Umsatz von Fresenius Kabi blieb im 4. Quartal 2021 mit 1.823 Mio € auf Vorjahresniveau (fiel währungsbereinigt um 2 %) (4. Quartal 2020: 1.815 Mio €). Das organische Umsatzwachstum betrug -1 %. Desinvestitionen verminderten das Umsatzwachstum um 1 %. Positive Währungsumrechnungseffekte von 2 % ergaben sich im Wesentlichen aus dem US-Dollar und dem Chinesischen Yuan.

Im Geschäftsjahr 2021 stieg der Umsatz um 3 % (währungsbereinigt um 4 %) auf 7.193 Mio € (Geschäftsjahr 2020: 6.976 Mio €). Das organische Umsatzwachstum betrug 4 %. Negative Währungsumrechnungseffekte von 1 % ergaben sich auch hier im Wesentlichen aus dem US-Dollar.

Der Umsatz in Nordamerika stieg im 4. Quartal 2021 um 7 % (organisch um 2 %) auf 589 Mio € (4. Quartal 2020: 549 Mio €) insbesondere aufgrund der zusätzlichen Nachfrage nach Medikamenten zur Behandlung von Covid-19-Patienten. Im Geschäftsjahr 2021 fiel der Umsatz in Nordamerika um 5 % (organisch -2 %) auf 2.258 Mio € (Geschäftsjahr 2020: 2.376 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

In Europa fiel der Umsatz um 2 % (organisch: 0 %) auf 664 Mio € (4. Quartal 2020: 680 Mio €) im Wesentlichen bedingt durch die hohe Vorjahresbasis. Im Geschäftsjahr 2021 stieg der Umsatz in Europa um 3 % (organisch: 3 %) auf 2.544 Mio € (Geschäftsjahr 2020: 2.458 Mio €).

In der Region Asien-Pazifik fiel der Umsatz im 4. Quartal 2021 um 8 % (organisch: -13 %) auf 395 Mio € (4. Quartal 2020: 428 Mio €) aufgrund belastender Preiseffekte nach erfolgreicher Teilnahme an NVBP-Ausschreibungen (National Volume-Based Purchasing) sowie einer hohen Vorjahresbasis. Im Geschäftsjahr 2021 stieg der Umsatz in der Region Asien-Pazifik um 10 % (organisch um 8 %) auf 1.643 Mio € (Geschäftsjahr 2020: 1.497 Mio €).

Der Umsatz in Lateinamerika/Afrika stieg im 4. Quartal 2021 um 11 % (organisch um 12 %) auf 175 Mio € (4. Quartal 2020: 158 Mio) aufgrund einer weiterhin starken Nachfrage nach Produkten für die Behandlung von Covid-19-Patienten. Im Geschäftsjahr 2021 stieg der Umsatz in Lateinamerika/Afrika um 16 % (stieg organisch um 23 %) auf 748 Mio € (Geschäftsjahr 2020: 645 Mio €).

Der EBIT vor Sondereinflüssen stieg im 4. Quartal 2021 um 18 % (währungsbereinigt: 12 %) auf 279 Mio € (4. Quartal 20201: 236 Mio €) mit einer EBIT-Marge vor Sondereinflüssen von 15,3 % (4. Quartal 20201: 13,0 %). Das hervorragende Ergebnis ist in erster Linie zurückzuführen auf die starke Nachfrage nach Produkten zur Behandlung von Covid-19-Patienten. Darüber hinaus trugen Einsparungen von Vertriebs- und allgemeinen Verwaltungskosten in der Region Asien-Pazifik, insbesondere in China, zum starken Ergebnis bei. Gegenläufig wirkten der weiterhin anhaltende Wettbewerbsdruck, Herausforderungen in den Lieferketten sowie die Auswirkungen der belastenden Preiseffekte in China. In allen Regionen gab es Einmaleffekte, die sich größtenteils ausgeglichen haben. Im Geschäftsjahr 2021 stieg der EBIT vor Sondereinflüssen um 5 % (währungsbereinigt: 7 %) auf 1.153 Mio € (Geschäftsjahr 20201: 1.095 Mio €) mit einer EBIT-Marge vor Sondereinflüssen von 16,0 % (Geschäftsjahr 20201: 15,7 %).

Das Ergebnis1,2 im 4. Quartal 2021 stieg um 20 % (währungsbereinigt: 13 %) auf 178 Mio € (4. Quartal 20201: 148 Mio €). Im Geschäftsjahr 2021 stieg das Ergebnis1,2 um 7 % (währungsbereinigt: 8 %) auf 778 Mio € (Geschäftsjahr 20201: 730 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Der operative Cashflow stieg im 4. Quartal 2021 um 9 % auf 335 Mio € (4. Quartal 2020: 307 Mio €). Die Cashflow-Marge stieg auf 18,4 % (4. Quartal 2020: 16,9 %). Im Geschäftsjahr 2021 stieg der operative Cashflow im Wesentlichen bedingt durch eine gute operative Geschäftsentwicklung um 5 % auf 1.203 Mio € (Geschäftsjahr 2020: 1.143 Mio €). Die Cashflow-Marge betrug 16,7 % (Geschäftsjahr 2020: 16,4 %).

Fresenius Kabi erwartet für das Geschäftsjahr 2022 ein organisches Umsatzwachstum1 im niedrigen einstelligen Prozentbereich. Für die währungsbereinigte EBIT-Entwicklung2 wird ein Rückgang im hohen einstelligen bis niedrig zweistelligen Prozentbereich erwartet. Sowohl der Umsatz- als auch der EBIT-Ausblick beinhalten erwartete Covid-19-Effekte.

Ab dem 1. Quartal 2022 wird der Umsatz der Biosimilar-Aktivitäten quartalsweise ausgewiesen.

1 Basis 2021: 7.193 Mio €

2 Basis 2021: 1.153 Mio €, vor Sondereinflüssen; 2022 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

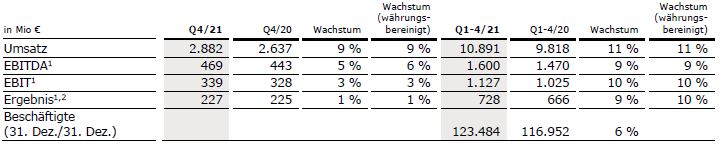

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud) sowie die Eugin-Gruppe. Helios Deutschland betreibt 90 Krankenhäuser, ~130 Medizinische Versorgungszentren und 6 Präventionszentren. Quirónsalud betreibt 49 Krankenhäuser in Spanien sowie 88 ambulante Gesundheitszentren und ~300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 7 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Gutes Umsatzwachstum bei Helios Deutschland aufgrund wachsender Patientenzahlen und Akquisitionen

- Helios Spanien mit starkem organischem Umsatzwachstum; EBIT-Wachstum durch außergewöhnlich hohe Vorjahresbasis beeinflusst

- Separate Berichterstattung der Reproduktionsmedizin ab 1. Quartal 2022

Der Umsatz stieg im 4. Quartal 2021 um 9 % (währungsbereinigt: 9 %) auf 2.882 Mio € (4. Quartal 2020: 2.637 Mio €). Das organische Wachstum betrug 5 %. Akquisitionen trugen 4 % zum Umsatzwachstum bei. Im Geschäftsjahr 2021 stieg der Umsatz um 11 % (währungsbereinigt: 11 %) auf 10.891 Mio € (Geschäftsjahr 2020: 9.818 Mio €). Das organische Wachstum betrug 7 %. Akquisitionen trugen 4 % zum Umsatzwachstum bei.

Der Umsatz von Helios Deutschland stieg um 7 % (organisch: 4 %) auf 1.745 Mio € (4. Quartal 2020: 1.637 Mio €) im Wesentlichen getragen von wachsenden Patientenzahlen. Akquisitionen trugen 3 % zum Umsatzwachstum bei. Im Geschäftsjahr 2021 stieg der Umsatz von Helios Deutschland um 6 % (organisch: 2 %) auf 6.733 Mio € (Geschäftsjahr 2020: 6.340 Mio €). Akquisitionen trugen 4 % zum Umsatzwachstum bei.

Der Umsatz von Helios Spanien stieg um 9 % (währungsbereinigt: 9 %) auf 1.084 Mio € (4. Quartal 2020: 999 Mio €). Das organische Wachstum betrug 9 % basierend auf einer nachhaltig hohen Nachfrage nach Behandlungen sowie nach Dienstleitungen im Bereich der betrieblichen Gesundheitsvorsorge. Ferner zeigten die Krankenhäuser in Lateinamerika eine gute Entwicklung. Im Geschäftsjahr 2021 stieg der Umsatz von Helios Spanien um 16 % (währungsbereinigt: 17 %) auf 4.021 Mio € (Geschäftsjahr 2020: 3.475 Mio €). Die organische Umsatzentwicklung betrug 15 %. Akquisitionen trugen 2 % zum Umsatzwachstum bei.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Der EBIT1 von Fresenius Helios stieg im 4. Quartal 2021 um 3 % (währungsbereinigt: 3 %) auf 339 Mio € (4. Quartal 2020: 328 Mio €). Die EBIT-Marge1 betrug 11,8 % (4. Quartal 2020: 12,4 %). Im Geschäftsjahr 2021 stieg der EBIT1 von Fresenius Helios um 10 % (währungsbereinigt: 10 %) auf 1.127 Mio € (Geschäftsjahr 2020: 1.025 Mio €). Die EBIT-Marge1 betrug 10,3 % (Geschäftsjahr 2020: 10,4 %).

Der EBIT1 von Helios Deutschland stieg im 4. Quartal 2021 um 9 % auf 171 Mio € (4. Quartal 2020: 157 Mio €) im Wesentlichen getragen von der positiven Geschäftsentwicklung sowie Corona-bedingte Mindererlösausgleichsregelungen. Die EBIT-Marge1 betrug 9,8 % (4. Quartal 2020: 9,6 %). Im Geschäftsjahr 2021 stieg der EBIT1 von Helios Deutschland um 2 % auf 613 Mio € (Geschäftsjahr 2020: 602 Mio €). Die EBIT-Marge1 betrug 9,1 % (Geschäftsjahr 2020: 9,5 %).

Der EBIT1 von Helios Spanien stieg im 4. Quartal 2021 um 2 % (währungsbereinigt: 3 %) auf 162 Mio € (4. Quartal 2020: 159 Mio €). Die EBIT-Marge1 betrug 14,9 % (4. Quartal 2020: 15,9 %). Das EBIT-Wachstum war beeinflusst durch das außergewöhnlich starke Vorjahresquartal. Darüber hinaus wirkten sich höhere Kosten u.a. für Personal, persönliche Schutzausrüstung und ausgewählte medizinische Produkte belastend aus. Im Geschäftsjahr 2021 stieg der EBIT1 von Helios Spanien um 22 % (währungsbereinigt: 24 %) auf 514 Mio € (Geschäftsjahr 2020: 420 Mio €). Die EBIT-Marge1 erhöhte sich auf 12,8 % (Geschäftsjahr 2020: 12,1 %).

Das Ergebnis1,2 von Fresenius Helios stieg im 4. Quartal 2021 um 1 % auf 227 Mio € (4. Quartal 2020: 225 Mio €). Im Geschäftsjahr 2021 stieg das Ergebnis1,2 von Fresenius Helios um 9 % auf 728 Mio € (Geschäftsjahr 2020: 666 Mio €).

Der operative Cashflow stieg im 4. Quartal 2021 auf 609 Mio € (4. Quartal 2020: 434 Mio €) getrieben durch die gute Geschäftsentwicklung sowie aufgrund des verbesserten Netto-Umlaufvermögens. Die Cashflow-Marge lag bei 21,1 % (4. Quartal 2020: 16,5 %). Im Geschäftsjahr 2021 stieg der operative Cashflow auf 1.204 Mio € (Geschäftsjahr 2020: 1.149 Mio €). Die Cashflow-Marge lag bei 11,1 % (Geschäftsjahr 2020: 11,7 %).

Fresenius Helios erwartet für das Geschäftsjahr 2022 ein organisches Umsatzwachstum3 im niedrigen bis mittleren einstelligen Prozentbereich und ein währungsbereinigtes EBIT4-Wachstum im mittleren einstelligen Prozentbereich, jeweils inklusive Covid-19-Effekte. Sowohl der Umsatz- als auch der EBIT-Ausblick beinhalten erwartete negative Covid-19-Effekte.

Die Eugin-Gruppe trug 133 Mio € zum Umsatz und 19 Mio € zum EBIT im Jahr 2021 bei. Das Unternehmen wird seit dem 1. April 2021 konsolidiert. Ab dem 1. Quartal 2022 werden Umsatz und EBIT der Eugin-Gruppe als „Reproduktionsmedizin“ quartalsweise ausgewiesen.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2021: 10.891 Mio €

4 Basis 2021: 1.127 Mio €; 2022 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- Starker Abschluss des Geschäftsjahres 2021 mit exzellentem organischem Umsatz- und EBIT-Wachstum

- Projektgeschäft zeigt gute Erholung – zurück zur typischen starken Entwicklung im 4. Quartal

- Reha-Geschäft zeigt gute Entwicklung trotz weiterer Beeinträchtigungen durch Covid-19; robuste Entwicklung bei technischen Dienstleistungen

Der Umsatz von Fresenius Vamed stieg im 4. Quartal 2021 um 30 % (währungsbereinigt: 29 %) auf 748 Mio € (4. Quartal 2020: 577 Mio €). Organisch stieg der Umsatz um 29 %. Im Geschäftsjahr 2021 stieg der Umsatz von Fresenius Vamed um 11 % (währungsbereinigt: 11 %) auf 2.297 Mio € (Geschäftsjahr 2020: 2.068 Mio €). Die organische Umsatzentwicklung lag bei 11 %.

Der Umsatz im Dienstleistungsgeschäft stieg im 4. Quartal 2021 um 12 % auf 415 Mio € (4. Quartal 2020: 372 Mio €). Im Projektgeschäft stieg der Umsatz um 62 % auf 333 Mio € (4. Quartal 2020: 205 Mio €) bedingt durch die gute Geschäftsentwicklung in allen Regionen. Im Geschäftsjahr 2021 stieg der Umsatz im Dienstleistungsgeschäft um 10 % auf 1.580 Mio € (Geschäftsjahr 2020: 1.435 Mio €). Im Projektgeschäft stieg der Umsatz um 13 % auf 717 Mio € (Geschäftsjahr 2020: 633 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Der EBIT1 stieg im 4. Quartal 2021 um 69 % (währungsbereinigt: 69 %) auf 66 Mio € (4. Quartal 2020: 39 Mio €) mit einer EBIT-Marge1 von 8,8 % (4. Quartal 2020: 6,8 %). Diese deutliche Erholung ist bedingt durch die gute Geschäftsentwicklung in allen Regionen. Im Geschäftsjahr 2021 hat sich der EBIT1 mehr als verdreifacht (währungsbereinigt: 248 %) auf 101 Mio € (Geschäftsjahr 2020: 29 Mio €) mit einer EBIT-Marge1 von 4,4 % (Geschäftsjahr 2020: 1,4 %).

Das Ergebnis1,2 stieg im 4. Quartal 2021 auf 49 Mio € (4. Quartal 2020: 25 Mio €). Im Geschäftsjahr 2021 stieg das Ergebnis1,2 auf 67 Mio € (Geschäftsjahr 2020: 2 Mio €).

Der Auftragseingang betrug im 4. Quartal 2021 319 Mio € (4. Quartal 2020: 648 Mio €), im Geschäftsjahr 2021 1.290 Mio € (Geschäftsjahr 2020: 1.010 Mio €). Der Auftragsbestand zum 31. Dezember 2021 lag bei 3.473 Mio € (31. Dezember 2020: 3.055 Mio €).

Der operative Cashflow stieg im 4. Quartal 2021 auf 128 Mio € (4. Quartal 2020: 74 Mio €). Die Cashflow-Marge betrug 17,1 % (4. Quartal 2020: 12,8 %). Der Anstieg ist im Wesentlichen auf eine gute Entwicklung des Netto-Umlaufvermögens zurückzuführen. Im Geschäftsjahr 2021 stieg der operative Cashflow auf 151 Mio € (Geschäftsjahr 2020: 78 Mio €). Die Cashflow-Marge betrug 6,6 % (Geschäftsjahr 2020: 3,8 %).

Fresenius Vamed erwartet für das Geschäftsjahr 2022 ein organisches Umsatzwachstum3 im hohen einstelligen bis niedrig zweistelligen Prozentbereich. Beim währungsbereinigten EBIT4 wird ein absoluter Betrag auf dem Niveau vor der Pandemie erwartet (Geschäftsjahr 2019: 134 Mio €). Sowohl der Umsatz- als auch der EBIT-Ausblick beinhalten erwartete negative Covid-19-Effekte.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

3 Basis 2021: 2.297 Mio €

4 Basis 2021: 101 Mio €; 2022 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 22-26 im PDF.

Pressekonferenz

Anlässlich der Veröffentlichung der Ergebnisse für das Geschäftsjahr 2021 findet am 22. Februar 2022 um 10.00 Uhr CET eine Pressekonferenz statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/medien-termine. Nach der Pressekonferenz steht Ihnen die Aufzeichnung als Mitschnitt zur Verfügung

Erläuterungen zu den verwendeten Kennzahlen können Sie unserer Website entnehmen:

www.fresenius.de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Patienten-Übersterblichkeit durch Covid-19 höher als erwartet, im Laufe des Quartals aber rückläufig

- Ergebnisentwicklung beeinträchtigt von weiterhin deutlich erhöhten und aufgrund von Omikron nochmal zusätzlich gestiegenen Personalkosten im Bereich Gesundheitsdienstleistungen sowie gestiegenen Material- und Logistikkosten im Bereich Gesundheitsprodukte

- Ergebnisentwicklung in EMEA zusätzlich belastet durch Krieg in der Ukraine

- Ziele für Geschäftsjahr 2022 bestätigt

Rice Powell, Vorstandsvorsitzender von Fresenius Medical Care, sagte: „Die tragischen Ereignisse in der Ukraine machen mich zutiefst betroffen. Ich bin dankbar für das Engagement und stolz auf alle Kolleginnen und Kollegen, die unter diesen außerordentlich schwierigen Umständen weiterhin unermüdlich die Patientenversorgung vor Ort aufrechterhalten. Über Zahlen zu sprechen fällt mir vor diesem Hintergrund nicht leicht: Omikron hat das Quartal zusätzlich stark beeinflusst. Dies führte zu einer hohen Übersterblichkeit unserer Patienten und zu erheblich höheren Personalkosten in den USA durch den Betrieb von Isolierzentren und die nötigen Sonder-Schichten. Wir konnten dies kompensieren und das Quartal im Rahmen unserer Erwartungen abschließen. Angesichts des starken Rückgangs der Übersterblichkeit im Februar und März bleiben wir auf Kurs, unsere wirtschaftlichen Ziele für 2022 zu erreichen.“

Covid-19-bedingte Übersterblichkeit zu Beginn des Jahres höher als erwartet

Die Covid-19-bedingte Übersterblichkeit unter den Patientinnen und Patienten von Fresenius Medical Care lag im ersten Quartal 2022 bei etwa 2.310 (Q1 2021: rund 3.200; Q2 2021: rund 1.900; Q3 2021: rund 2.900; Q4 2021: rund 2.0003). Sie ging im Februar und März im Einklang mit den Infektionsraten deutlich zurück, lag aber auf Quartalsbasis immer noch über dem ursprünglich erwarteten Niveau. Dies führte zu einem erhöhten Bedarf an Isolierzentren und Sonder-Schichten in der Patientenversorgung. Die Auswirkungen des Arbeitskräftemangels und der Lohninflation in den USA konnte Fresenius Medical Care so nur eingeschränkt abmildern.

Die Covid-19-bedingte Übersterblichkeit akkumulierte sich in den letzten zwölf Monaten auf etwa 9.000 und seit Beginn der Pandemie auf etwa 22.600 Patientinnen und Patienten.

Der geschätzte negative Gesamteffekt der kumulierten Übersterblichkeit auf das organische Wachstum im Bereich Gesundheitsdienstleistungen betrug im ersten Quartal rund 290 Basispunkte.

1 2021: Kosten im Zusammenhang mit dem Programm FME25; 2022: Kosten im Zusammenhang mit dem Programm FME25 und Auswirkungen im Zusammenhang mit dem Krieg in der Ukraine

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

3 Die historischen Werte sind aufgrund von Nachmeldungen angepasst worden.

Krieg in der Ukraine beeinträchtigt Geschäftsentwicklung

Der Krieg in der Ukraine beeinträchtigt den Betrieb der Dialysezentren von Fresenius Medical Care und die Patientenversorgung im Land selbst, führte aber auch zu höheren Wertberichtigungen auf Forderungen in Russland und der Ukraine. Die direkten negativen Auswirkungen des Krieges belasteten das operative Ergebnis im ersten Quartal mit 22 Mio € und werden als Sondereffekt behandelt. Fresenius Medical Care wird die potenziellen Auswirkungen des Krieges sowie die allgemeinen Auswirkungen des herausfordernden, inflationären gesamtwirtschaftlichen Umfelds weiterhin genau beobachten.

Ergebnisentwicklung im ersten Quartal im Rahmen der Erwartungen

Der Umsatz stieg um 8 % auf 4.548 Mio € (+3 % währungsbereinigt, +2 % organisch).

Der Umsatz mit Gesundheitsdienstleistungen erhöhte sich um 8 % auf 3.607 Mio € (+3 % währungsbereinigt, +1 % organisch). Auf währungsbereinigter Basis ist dies hauptsächlich zurückzuführen auf organisches Wachstum, das trotz der negativen Auswirkungen von Covid-19 erzielt werden konnte, eine Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen sowie auf höhere Beiträge aus Akquisitionen.

Der Umsatz mit Gesundheitsprodukten erhöhte sich um 6 % auf 941 Mio € (+3 % währungsbereinigt, +3 % organisch). Das währungsbereinigte Wachstum ist vor allem zurückzuführen auf höhere Umsätze mit Einmalprodukten für den Einsatz in Dialysezentren sowie mit Dialysemedikamenten. Dies wurde teilweise durch geringere Umsätze mit Dialysegeräten für die Behandlung chronischer Erkrankungen ausgeglichen.

Das operative Ergebnis sank um 27 % auf 348 Mio € (-30 % währungsbereinigt). Dies entspricht einer Marge von 7,6 % (Q1 2021: 11,3 %). Das operative Ergebnis ohne Sondereffekte (Kosten im Zusammenhang mit dem Programm FME25 und Auswirkungen im Zusammenhang mit dem Krieg in der Ukraine) ging um 15 % zurück auf 403 Mio € (-19 % währungsbereinigt). Dies entspricht einer Marge von 8,9 % (Q1 2021: 11,3 %). Auf währungsbereinigter Basis ist der Rückgang hauptsächlich zurückzuführen auf höhere Personalkosten, negative Auswirkungen von Covid-19 sowie auf inflationsbedingte Kostensteigerungen und höhere Kosten in der Lieferkette. Dies wurde nur in Teilen ausgeglichen durch eine Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen.

Das Konzernergebnis2 ging um 37 % zurück auf 157 Mio € (-39 % währungsbereinigt). Ohne Sondereffekte sank das Konzernergebnis um 20 % auf 200 Mio € (-23 % währungsbereinigt), hauptsächlich aufgrund der genannten negativen Auswirkung auf das operative Ergebnis.

Das Ergebnis je Aktie (Basic EPS, „Earnings Per Share“) sank um 37 % auf 0,54 € (-39 % währungsbereinigt). Ohne Sondereffekte ging das EPS um 20 % zurück auf 0,68 € (-23 % währungsbereinigt).

Cashflow-Entwicklung

Im ersten Quartal erzielte Fresenius Medical Care einen operativen Cashflow in Höhe von 159 Mio € (Q1 2021: 208 Mio €). Dies entspricht einer Marge von 3,5 % (Q1 2021: 4,9 %). Der Rückgang ist hauptsächlich zurückzuführen auf die fortgesetzte Verrechnung von Vorauszahlungen der US-Regierung im Rahmen des CARES-Gesetzes aus dem Jahr 2020 sowie den Rückgang des Konzernergebnisses, teilweise ausgeglichen durch einen positiven Effekt aus Forderungen aus Lieferungen und Leistungen sowie sonstigen Forderungen.

Der Free Cashflow4 betrug im ersten Quartal -1 Mio € (Q1 2021: 29 Mio €); dies entspricht einer Marge von 0,0 % (Q1 2021: 0,7 %).

Regionale Entwicklungen

Der Umsatz in Nordamerika stieg um 9 % auf 3.171 Mio € (+2 % währungsbereinigt, +0 % organisch). Auf währungsbereinigter Basis ist dies hauptsächlich zurückzuführen auf organisches Wachstum im Geschäft mit Gesundheitsprodukten sowie eine Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen. Dies wurde teilweise durch die negativen Auswirkungen von Covid-19 auf das Geschäft mit Gesundheitsdienstleistungen ausgeglichen.

Das operative Ergebnis in Nordamerika ging um 24 % zurück auf 304 Mio € (-29 % währungsbereinigt); dies entspricht einer Marge von 9,6 % (Q1 2021: 13,7 %). Der währungsbereinigte Rückgang des operativen Ergebnisses ist hauptsächlich zurückzuführen auf höhere Personalkosten, die negativen Auswirkungen von Covid-19, inflationsbedingte Kostensteigerungen und höhere Kosten in der Lieferkette sowie auf Kosten im Zusammenhang mit FME25. Dies wurde in Teilen ausgeglichen durch eine Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen.

4 Mittelzufluss/-abfluss aus laufender Geschäftstätigkeit, nach Investitionen, vor Akquisitionen, Investitionen und Dividenden

Der Umsatz in der Region Europa, Naher Osten, Afrika (EMEA) stieg im ersten Quartal um 1 % auf 674 Mio € (+3 % währungsbereinigt, +2 % organisch). Auf währungs-bereinigter Basis ist dies hauptsächlich zurückzuführen auf organisches Wachstum im Geschäft mit Gesundheitsdienstleistungen, das trotz der negativen Auswirkungen von Covid-19 erzielt wurde.

Das operative Ergebnis in der Region EMEA sank um 23 % auf 61 Mio € (-19 % währungsbereinigt); dies entspricht einer Marge von 9,1 % (Q1 2021: 11,9 %). Der Rückgang ist vor allem auf die Auswirkungen im Zusammenhang mit dem Krieg in der Ukraine zurückzuführen.

In Asien-Pazifik stieg der Umsatz um 8 % auf 507 Mio € (+4 % währungsbereinigt, +4 % organisch); auf währungsbereinigter Basis hauptsächlich aufgrund von organischem Wachstum im Geschäft mit Gesundheitsprodukten.

Das operative Ergebnis erhöhte sich um 16 % auf 99 Mio € (+14 % währungsbereinigt). Dies entspricht einer Marge von 19,5 % (Q1 2021: 18,1 %). Auf währungsbereinigter Basis ist dies vor allem zurückzuführen auf einen Gewinn aus dem Verkauf von Dialysezentren, günstige Währungstransaktionseffekte sowie Wachstum im Geschäft mit Gesundheitsprodukten.

Der Umsatz in Lateinamerika stieg um 15 % auf 183 Mio € (+15 % währungsbereinigt, +16 % organisch), hauptsächlich aufgrund des starken organischen Wachstums im Geschäft mit Gesundheitsdienstleistungen und Gesundheitsprodukten.

Das operative Ergebnis verbesserte sich um 68 % auf 11 Mio € (+51 % währungsbereinigt); dies entspricht einer Marge von 6,1 % (Q1 2021: 4,2 %). Dies ist hauptsächlich zurückzuführen auf günstige Währungstransaktionseffekte, teilweise ausgeglichen durch inflationsbedingte Kostensteigerungen.

Patienten, Dialysezentren und Beschäftigte

Zum 31. März 2022 behandelte Fresenius Medical Care weltweit 343.493 Patientinnen und Patienten in 4.153 Dialysezentren. Zum Ende des ersten Quartals beschäftigte das Unternehmen weltweit 122.635 Mitarbeiterinnen und Mitarbeiter (auf Vollzeit-beschäftigtenbasis) gegenüber 124.995 Beschäftigten zum 31. März 2021.

Ausblick

Auf Basis der Ergebnisse des ersten Quartals, die den Erwartungen des Unternehmens entsprechen, bestätigt Fresenius Medical Care seine Ziele für 2022. Das für das Geschäftsjahr erwartete Wachstum, niedrigere Kosten für persönliche Schutzausrüstung im Dialysebetrieb und Einsparungen im Rahmen des Programms FME25 werden die Ergebnisentwicklung stützen. Das Unternehmen erwartet für das Jahr 2022 ein Umsatzwachstum und eine Steigerung des Konzernergebnisses im jeweils niedrigen bis mittleren einstelligen Prozentbereich.5

5 Die Ziele basieren auf den Ergebnissen des Geschäftsjahres 2021 ohne die Kosten im Zusammenhang mit FME25 in Höhe von 49 Mio € (für das Konzernergebnis). Sie basieren auf den Annahmen, die in der Presseinformation zum vierten Quartal und Geschäftsjahr 2021 (22. Februar 2022) ausgeführt wurden, sind währungsbereinigt und berücksichtigen keine Sondereffekte. Sondereffekte umfassen weitere Kosten im Zusammenhang mit FME25, Auswirkungen im Zusammenhang mit dem Krieg in der Ukraine sowie andere Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse des ersten Quartals 2022 findet am heutigen Mittwoch, 4. Mai 2022, um 15:30 Uhr eine Telefonkonferenz für Investoren und Analysten statt. Weitere Informationen finden Sie auf der Website www.freseniusmedicalcare.com/de in der Rubrik „Investoren“. Nach der Veranstaltung steht Ihnen die Aufzeichnung dort zur Verfügung.

Einen vollständigen Überblick über die Ergebnisse des ersten Quartals 2022 finden Sie in der Gewinn- und Verlustrechnung am Ende dieser Presseinformation sowie in der beiliegenden PDF-Datei. Unser 6-K-Bericht enthält weitere Einzelheiten.

Rechtliche Hinweise:

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Auswirkungen der Covid-19-Pandemie, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Die Umsetzung der hier beschriebenen Maßnahmen steht unter dem Vorbehalt von Informations- und Konsultationsverfahren mit Betriebsräten und anderen Arbeitnehmervertretungen gemäß den lokalen Gesetzen. Solche Konsultationen können zu Änderungen an den vorgeschlagenen Maßnahmen führen.

Fresenius Kabi hat die im März angekündigte Akquisition von Ivenix, Inc. ("Ivenix"), einem auf Infusionstherapie spezialisierten Unternehmen, abgeschlossen. Ivenix ergänzt das Portfolio von Fresenius Kabi um ein Infusionstherapie-System der nächsten Generation für den bedeutenden US-Markt und bietet dem Unternehmen Schlüsselkompetenzen für die Anbindung an Gerätesysteme im Krankenhaus. Durch die Kombination der führenden Hardware- und Softwareprodukte von Ivenix mit dem Angebot von Fresenius Kabi im Bereich intravenöser Flüssigkeiten und Infusionsgeräte entsteht ein umfassendes und führendes Portfolio von Premiumprodukten, das eine starke Basis für nachhaltiges Wachstum im Bereich hochwertiger Medizintechnik bildet. Der Kaufpreis beträgt 240 Millionen US-Dollar. Hinzu kommen Meilensteinzahlungen, die an das Erreichen kommerzieller und operativer Ziele gebunden sind.

Sara Hennicken (41) wird zum 1. September 2022 neue Finanzvorständin (CFO) von Fresenius. Der Aufsichtsrat der Fresenius Management SE hat die derzeitige Bereichsleiterin Global Treasury & Corporate Finance von Fresenius einstimmig dazu berufen. Sie folgt in dieser Funktion auf Rachel Empey (45), die zum 1. August 2017 als CFO in den Fresenius-Vorstand eingetreten war und das Unternehmen Ende August auf eigenen Wunsch verlassen wird.

Sara Hennicken ist seit August 2019 bei Fresenius. Davor arbeitete sie 14 Jahre im Investmentbanking, davon neun Jahre für die Deutsche Bank. Dort war sie vor ihrem Wechsel zu Fresenius zuletzt als Managing Director und Senior Client Executive im Bereich Corporate Finance Coverage tätig. Von 2005 bis 2010 arbeitete sie für die Citigroup in Frankfurt und London. Sara Hennicken studierte Ökonomie und Volkswirtschaftslehre in Deutschland und den USA.

Rachel Empey, CFO von Fresenius, sagte: „Die vertrauensvolle und gute Zusammenarbeit mit meinen Kolleginnen und Kollegen im Vorstand und in meinem Team hat mich persönlich erfüllt. Fresenius ist ein großartiges Unternehmen mit hervorragenden Aussichten. Gemeinsam haben wir das Unternehmen weiter vorangebracht. Die vergangenen Jahre waren insofern intensiv und herausfordernd, gleichzeitig aber eine großartige und bereichernde Erfahrung. Die Entscheidung ist mir daher nicht leichtgefallen, aber jetzt freue ich mich auf meinen nächsten Lebensabschnitt. Sara Hennicken habe ich 2019 selbst an Bord geholt. Bei ihr sind meine Aufgaben in besten Händen. Ich freue mich für sie und wünsche ihr für die neue Aufgabe mit erweiterter Verantwortung viel Glück, Freude und Erfolg.“

Wolfgang Kirsch, Vorsitzender des Aufsichtsrats von Fresenius, sagte: „Rachel Empey hat das Finanz-Ressort bei Fresenius weiterentwickelt und zukunftsfähig ausgerichtet. Zudem hat sie in teils von der Corona-Pandemie stark beeinträchtigten Zeiten wichtige Veränderungen und Verbesserungen in ihren weiteren Verantwortungsbereichen wie IT auf den Weg gebracht. Dafür danke ich ihr im Namen des gesamten Aufsichtsrats. Mit Sara Hennicken haben wir eine junge, innovative und dabei schon sehr erfahrene Finanzexpertin aus unseren eigenen Reihen, die für Kontinuität in diesem Bereich sorgen, aber auch neue Impulse geben wird. Sie ist für diese Aufgabe daher bestens geeignet. Gemeinsam mit unserem CEO Stephan Sturm und den weiteren Vorstandskollegen wird sie zum künftigen Erfolg unseres Gesundheitskonzerns beitragen.“

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Ich bedauere, dass Rachel unser Unternehmen verlässt. Denn wir haben in den vergangenen Jahren stets sehr kollegial, vertrauensvoll und gut zusammengearbeitet, und ich habe sie insbesondere auch als Sparringspartner zur Diskussion unserer Wachstumsstrategie geschätzt. Dennoch respektiere ich diesen Schritt natürlich, und ich wünsche ihr für ihren neuen Lebensabschnitt alles Gute. Gleichzeitig freue ich mich sehr auf die künftige Zusammenarbeit mit Sara Hennicken, die unser Führungsteam mit ihrer Persönlichkeit, ihren Erfahrungen und ihren Ideen bereichern wird. Wir werden künftig noch enger als bisher miteinander daran arbeiten, beste Voraussetzungen zur Finanzierung unseres gesunden Wachstums und unseres nachhaltigen Unternehmenserfolgs zu schaffen.“

Sara Hennicken sagte: „Ich freue mich sehr über das mir entgegengebrachte Vertrauen und die vor mir liegenden neuen Aufgaben. Als global tätiges Gesundheitsunternehmen leistet Fresenius einen wichtigen gesellschaftlichen Beitrag, mit dem ich mich sehr gut identifizieren kann. In den letzten Jahren konnte ich bereits meinen Fachbereich neu aufsetzen und unsere Finanzierungsstruktur modernisieren. Als besonders wertvoll habe ich dabei die sehr gute konzernübergreifende Zusammenarbeit mit meinen Kolleginnen und Kollegen wahrgenommen. Darauf möchte ich in meiner neuen Funktion zum Wohle unseres Unternehmens aufbauen.“

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Erste Schritte zur Umsetzung der Wachstumsstrategie "Vision 2026":

- Akquisition einer Mehrheitsbeteiligung an mAbxience stärkt Fresenius Kabi deutlich im Wachstumsmarkt Biopharmazeutika

- Übernahme von Ivenix erweitert Angebot in der Infusionstherapie um Produkt-Plattform der nächsten Generation

- Wesentliche Beiträge beider Akquisitionen zur Realisierung von Größenvorteilen und zu beschleunigtem Wachstum der Fresenius-Gruppe in den kommenden Jahren erwartet

- Akquisitionen werden sich zusammen voraussichtlich im Jahr 2022 weitgehend neutral und ab 2023 positiv auf den Cash-Gewinn je Aktie1 auswirken

- Abschlüsse der Transaktionen voraussichtlich bis Mitte 2022

1 Ergebnis vor Abschreibungen immaterieller Vermögenswerte und Integrationskosten

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Mit diesen Akquisitionen stärken wir die Position von Fresenius Kabi in zwei wichtigen Wachstumsmärkten. Denn sie ergänzen unser Geschäft bei den Biopharmazeutika und in der Medizintechnik sehr sinnvoll. Wir werden die im Februar vorgestellte Wachstumsstrategie unseres Gesundheitskonzerns weiter konsequent verfolgen. Dafür setzen wir das verfügbare Wachstumskapital sehr sorgfältig und gezielt dort ein, wo es den größten Nutzen entfaltet. So schaffen wir noch bessere Voraussetzungen, um immer mehr Menschen mit immer besserer Medizin zu versorgen. Gleichzeitig schaffen wir so auch wesentlichen Mehrwert für unsere Aktionärinnen und Aktionäre.“

Michael Sen, Vorstandsvorsitzender von Fresenius Kabi, sagte: „Die Biopharmazie und die Medizintechnik sind zentrale Wachstumsfelder für Fresenius Kabi und deswegen wichtige Elemente unserer Strategie ‚Vision 2026‘. Die heute angekündigten Übernahmen sind die ersten Schritte zur Umsetzung dieser Strategie und zum zügigen Ausbau dieser zukunftsträchtigen Bereiche. Mit der Übernahme von Ivenix gewinnen wir eine Infusionstherapie-Plattform der nächsten Generation. Wir ergänzen und stärken unser bestehendes Angebot an Infusionstherapien und schaffen ein einzigartiges Portfolio, insbesondere im US-Markt. Mit mAbxience erweitern wir unser biopharmazeutisches Profil deutlich. Die Transaktion ergänzt unsere Biologika-Pipeline, unsere Produktionskapazitäten und unser Geschäftsmodell perfekt. Mit mAbxience beteiligen wir uns an einem Unternehmen, das in zwei Geschäften aktiv ist. Ivenix und mAbxience in unserem Portfolio sind gut für die Patienten, gut für die Kostenträger der Gesundheitssysteme und gut für unsere Anteilseigner.“

Mehrheitsbeteiligung an mAbxience stärkt Präsenz von Fresenius Kabi im wachstumsstarken Biopharmazeutika-Markt

- Schritt zur Verbreiterung des biopharmazeutischen Angebots, einem der erklärten Schwerpunkte der „Vision 2026“

- Stärkt Kompetenz und Leistungsfähigkeit in einem der wachstumsstärksten Bereiche des Gesundheitswesens und positioniert Fresenius Kabi für beschleunigtes mittel- und langfristiges Wachstum

- Überzeugende industrielle Logik: Schaffung eines globalen, vertikal integrierten Biopharmaziegeschäfts über die gesamte Wertschöpfungskette

- Schafft eine starke Partnerschaft mit hervorragendem Wachstumspotenzial im attraktiven Biosimilars-Markt

- Erweiterung im wachstumsstarken Markt für Auftragsentwicklung und -herstellung („CDMO“) dank dreier hochmoderner Produktionsstätten für biologische Arzneimittel in Spanien und Argentinien

- Signifikante Kostensynergien erwartet: Zusätzliche Produktionskapazitäten für Biologika ermöglichen Fresenius Kabi führende Kostenposition für bereits bestehendes Biosimilars-Portfolio

Fresenius Kabi hat eine Vereinbarung über den Erwerb von 55 Prozent an der mAbxience Holding S.L. („mAbxience“) getroffen. Der Kaufpreis beträgt 495 Millionen Euro. Hinzu kommen Meilensteinzahlungen, die an das Erreichen kommerzieller und operativer Ziele gebunden sind. Die Vereinbarung beinhaltet außerdem eine Put/Call-Regelung über die bei den derzeitigen Eigentümern an mAbxience verbleibenden 45 Prozent der Anteile.

mAbxience ist ein international führendes biopharmazeutisches Unternehmen im dynamisch wachsenden Markt für die Entwicklung und Herstellung von biologischen Arzneimitteln (Biosimilars). Das Unternehmen wurde 2010 von Dr. Hugo Sigman und Dr. Silvia Gold als Biotechnologiebereich von Insud Pharma S.L. gegründet. mAbxience verfügt über zwei im Markt eingeführte Biosimilar-Produkte (Rituximab und Bevacizumab) und eine mittlere einstellige Anzahl von Molekülen auf den Gebieten Immunologie und Onkologie, die zwischen 2024 und 2029 weltweit eingeführt werden sollen. Das Unternehmen betreibt eigene Labore für Forschung und Entwicklung sowie hochmoderne Produktionsanlagen in Spanien und Argentinien. Neben äußerst wettbewerbsfähigen Herstellungskosten für eigene Produkte verfügt die Produktionsplattform des Unternehmens auch über die Möglichkeit zur Auftragsfertigung. So hat mAbxience vor kurzem einen Vertrag für die Herstellung der Arzneimittelsubstanz für den Covid-19-Impfstoff von AstraZeneca in Lateinamerika abgeschlossen. Das Unternehmen beschäftigt derzeit etwa 600 Mitarbeiterinnen und Mitarbeiter und erwirtschaftete im Jahr 2021 einen Umsatz von ca. 255 Millionen Euro.

Die Akquisition einer Mehrheitsbeteiligung an mAbxience folgt der kürzlich vorgestellten „Vision 2026“ von Fresenius Kabi: Durch die Erweiterung des Geschäfts entlang der Wertschöpfungskette und die Ergänzung der eigenen Biosimilars-Pipeline setzt das Unternehmen einen der zentralen Wachstumsschwerpunkte um: Die Verbreiterung des biopharmazeutischen Angebots.

Fresenius Kabi erwartet, durch die Beteiligung an mAbxience in Kombination mit dem bestehenden Biosimilars-Geschäft überproportional am kräftigen Wachstum im Markt für Biopharmazeutika teilzuhaben. Dazu tragen sowohl die Verbreiterung des Produkt-Portfolios als auch die vertikale Integration der neuen Produktionskapazitäten bei. Darüber hinaus kann Fresenius Kabi mit den hochmodernen Produktionsanlagen künftig integrierte biopharmazeutische Komplettlösungen für Kunden anbieten.

mAbxience erweitert das Produktionsnetzwerk von Fresenius Kabi um drei hochmoderne Werke für biologische Arzneimittelwirkstoffe. Damit schließt das Unternehmen eine erfolgskritische Lücke in der Wertschöpfungskette und schafft flexible, wettbewerbsfähige Kapazitäten für die Herstellung des erweiterten Biosimilars-Portfolios sowie ein strategisches Standbein im wachstumsstarken CDMO-Sektor für biologische Wirkstoffe. Das Unternehmen ergänzt damit auch die bestehenden Produktionsstätten für klein-molekulare pharmazeutische Wirkstoffe (Active Pharmaceutical Ingredients, API) sowie Abfüll- und Veredelungsanlagen zu einem umfassenden Dienstleistungsangebot für Kunden.

Nach Abschluss der Transaktion erwartet Fresenius Kabi wesentliche operative und Kostensynergien, die vor allem durch die Einbindung der Produktionskapazitäten von mAbxience in das bestehende Biosimilars-Geschäft von Fresenius Kabi erzielt werden sollen.

Die Transaktion steht noch unter dem Vorbehalt behördlicher Genehmigungen und anderer üblicher Vollzugsbedingungen und wird voraussichtlich bis Mitte 2022 abgeschlossen sein.

Ivenix stärkt Medizintechnik-Geschäft von Fresenius Kabi und beschleunigt Wachstum

- Schritt zur Expansion im Bereich MedTech, einem der erklärten Schwerpunkte der „Vision 2026“

- Infusionstherapie-System der nächsten Generation erweitert Produktangebot für den US-Markt

- Ergänzt globales Angebot von Fresenius Kabi im Bereich Infusionstherapie

- Akquisition erschließt Fresenius Kabi Schlüsselkompetenzen für die Anbindung an Gerätesysteme im Krankenhaus und schafft dadurch neue Möglichkeiten für das Wachstum des Medizintechnik-Geschäfts

- Erhebliche Größenvorteile und Wachstumssynergien erwartet

Fresenius Kabi hat eine Vereinbarung über den Erwerb des auf Infusionstherapie spezialisierten Unternehmens Ivenix, Inc. ("Ivenix") getroffen. Der Kaufpreis beträgt 240 Millionen US-Dollar. Hinzu kommen Meilensteinzahlungen, die an das Erreichen kommerzieller und operativer Ziele gebunden sind.

Das Unternehmen mit Sitz in North Andover, Massachusetts, USA, verfügt über eine der innovativsten und technologisch fortschrittlichsten Großvolumenpumpen (Large Volume Pump, „LVP“) mit zugehörigen Schlauchsystemen und Software zur effizienten Steuerung und Analyse. Das innovative Design und der Aufbau des Ivenix-Infusionssystems sind im Vergleich zu herkömmlichen Systemen einfacher zu handhaben und erhöhen die Sicherheit von Infusionen. Die Pumpe arbeitet zudem nahtlos mit anderen Systemen zusammen. Bei der Entwicklung wurden die Bedürfnisse von Patienten und Ärzten in den Mittelpunkt gestellt. So können sowohl infusionsbedingte Fehler reduziert als auch die Gesamtbetriebskosten gesenkt werden. Nach der Zulassung durch die US-Gesundheitsbehörde FDA wurde das Ivenix-Infusionssystem Ende 2021 erfolgreich im US-Markt eingeführt.

Das Infusionssystem von Ivenix erschließt Fresenius Kabi zusätzliches Wachstumspotenzial im attraktiven und wachsenden Markt der Infusionstherapie. Durch die Kombination der führenden Hardware- und Softwareprodukte von Ivenix mit dem Angebot von Fresenius Kabi im Bereich intravenöser Flüssigkeiten und Infusionsgeräte entsteht ein umfassendes und führendes Portfolio von Premiumprodukten, das eine starke Basis für nachhaltiges Wachstum im Bereich hochwertiger Medizintechnik bildet.

Die Transaktion steht unter dem Vorbehalt behördlicher Genehmigungen und anderer üblicher Vollzugsbedingungen und wird voraussichtlich bis Mitte 2022 abgeschlossen sein.

Finanzierung und finanzielle Auswirkungen Fresenius-Gruppe

Die Beteiligung an mAbxience wird voraussichtlich direkt nach dem Abschluss positiv zum Cash-Gewinn je Aktie (Ergebnis vor Abschreibungen immaterieller Vermögenswerte und Integrationskosten) des Konzerns beitragen. Die Übernahme von Ivenix wird sich voraussichtlich im Jahr 2025 neutral auf den Cash-Gewinn je Aktie des Konzerns auswirken und ab 2026 einen positiven Beitrag leisten.

Beide Akquisitionen zusammen werden sich voraussichtlich im Jahr 2022 weitgehend neutral auf den Cash-Gewinn je Aktie des Konzerns auswirken und ab 2023 einen positiven Beitrag leisten.

Fresenius wird die Transaktionen voraussichtlich aus freiem Cashflow und vorhandener Liquidität finanzieren.

Telefonkonferenz

Anlässlich des Erwerbs einer Mehrheitsbeteiligung an mAbxience Holding S.L. und der Akquisition von Ivenix, Inc. findet am 31. März 2022 um 13.30 Uhr MESZ (07.30 Uhr EDT) eine Telefonkonferenz für Analysten und Investoren statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/investoren. Nach der Telefonkonferenz steht Ihnen die Aufzeichnung auf unserer Website zur Verfügung.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Dr. Carla Kriwet (51) wird zum 1. Januar 2023 neue Vorstandsvorsitzende von Fresenius Medical Care, dem weltweit führenden Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Sie wurde einstimmig vom Aufsichtsrat der Fresenius Medical Care Management AG berufen. Dr. Carla Kriwet folgt auf Rice Powell (66), der die Funktion nach zehn Jahren an der Spitze des Unternehmens aufgrund der für den Vorstand geltenden Altersgrenzen zum Ende seines bis 31. Dezember 2022 laufenden Vertrages abgibt. Wie Rice Powell wird Dr. Carla Kriwet auch Mitglied des Vorstands der Fresenius Management SE werden. Helen Giza, Finanzvorständin von Fresenius Medical Care, wird ihren Vertrag um weitere fünf Jahre verlängern und zusätzlich zu ihren Funktionen als CFO und CTO die Rolle der stellvertretenden Vorstandsvorsitzenden übernehmen.

Dr. Carla Kriwet war zuletzt Vorsitzende der Geschäftsführung der BSH Hausgeräte GmbH mit einem Umsatz von 15,6 Milliarden Euro, 62.000 Beschäftigten und 40 Fertigungsstätten weltweit. Von 2013 bis 2020 war sie für den Gesundheitskonzern Royal Philips N.V. im US-amerikanischen Andover tätig, ab 2017 als Mitglied des Vorstands. Dort verantwortete sie den Geschäftsbereich Connected Care, zu dem u.a. auch Patient Care und Monitoring Solutions sowie Healthcare Informatics gehören. Davor war sie Vorstandsmitglied für Vertrieb und Marketing beim Medizintechnikanbieter Drägerwerk in Lübeck und Vorstand der Kinderhilfsorganisation „Save the Children“ in Berlin. In den Jahren 2003 bis 2010 hatte sie mehrere Führungspositionen in der Strategieabteilung und im Bereich Healthcare bei der Linde AG, zuletzt als Chefin von Linde Healthcare Europe. Zuvor war sie sechs Jahre für die Boston Consulting Group tätig, wo sie u.a. Beratungsprojekte im Gesundheitsbereich leitete. Ihre berufliche Laufbahn startete Dr. Kriwet nach einem ehrenamtlichen Engagement für ein SOS-Kinderdorf im afrikanischen Burundi und ihrem Wirtschaftsstudium und ihrer Promotion an der Universität St. Gallen 1995 im Projektmanagement bei ABB Daimler-Benz Transportation.

Rice Powell begann im Jahr 1997 seine Tätigkeit bei Fresenius Medical Care. Bereits im Januar 2004 wurde er als CEO von Fresenius Medical Care North America in den Vorstand von Fresenius Medical Care berufen. Er ist seit 1. Januar 2013 Vorstandsvorsitzender des Unternehmens. Unter seiner Führung konnte Fresenius Medical Care seine globale Marktführerschaft deutlich ausbauen und strategische Geschäftsfelder wie die wertbasierte Gesundheitsversorgung und die Heimdialyse frühzeitig und erfolgreich erschließen.

Rice Powell, CEO von Fresenius Medical Care, sagte: „Nach 25 Jahren in diesem Unternehmen, eine ganze Dekade davon als CEO, blicke ich mit viel Dankbarkeit und Stolz auf das, was wir in dieser Zeitspanne erreicht haben. Für unsere Patientinnen und Patienten sind unsere Produkte und Dienstleistungen wichtiger denn je und ein elementarer Bestandteil ihres Lebens. Als weltweit einziger Komplettanbieter innovativer Therapien und Produkte für nierenkranke Menschen verfügen wir über beste Voraussetzungen für unseren weiteren Erfolg. Ich danke meinen Kolleginnen und Kollegen im Vorstand, im Führungsteam und in allen unseren Einrichtungen weltweit für ihren Einsatz und ihre unermüdliche Unterstützung in den vergangenen Jahren. Ich freue mich sehr, unser Unternehmen auch künftig in besten Händen zu wissen.“

Stephan Sturm, Aufsichtsratsvorsitzender der Fresenius Medical Care Management AG und Vorstandsvorsitzender von Fresenius, sagte: „Rice Powell gilt mein großer Dank für seinen sehr engagierten langjährigen Einsatz und für seine wichtigen Beiträge zu unserem Erfolg. Er hat Fresenius Medical Care maßgeblich mitgeprägt, zukunftsweisende Entwicklungen angestoßen und die notwendige Transformation des Unternehmens auf den Weg gebracht. Ich wünsche Rice im Namen des gesamten Aufsichtsrats und Fresenius-Vorstands alles erdenklich Gute für seinen neuen Lebensabschnitt mit mehr Zeit für seine Familie und seine Hobbys. Gleichzeitig freue ich mich sehr auf die künftige Zusammenarbeit mit Dr. Carla Kriwet. Ich habe sie als eine im Gesundheitsbereich sehr erfahrene, mutige Managerin mit klaren Vorstellungen und viel Empathie kennengelernt. Die Gesundheit und das Wohl der Menschen ist ihr ein Herzensanliegen, für das sie sich über die Jahre in verschiedensten Organisationen und Konstellationen eingesetzt hat. Ich bin davon überzeugt, dass sie zusammen mit Helen Giza und gemeinsam mit dem ganzen Führungsteam die begonnene Transformation erfolgreich gestalten, die nicht zuletzt durch die Covid-Pandemie verursachten Herausforderungen meistern, die zahlreichen vor uns liegenden Wachstumschancen beherzt ergreifen und Fresenius Medical Care in eine weiterhin erfolgreiche Zukunft führen wird."

Dr. Carla Kriwet sagte: „Ich freue mich sehr auf die neue Aufgabe und die Zusammenarbeit mit meinen neuen Kolleginnen und Kollegen. Mit der Vision, das Leben der uns anvertrauten Patientinnen und Patienten jeden Tag ein Stückchen lebenswerter zu machen, kann ich mich voll und ganz identifizieren. Und ich bin davon überzeugt, dass der Zugang von immer mehr Menschen zu immer besserer Medizin und wirtschaftlicher Erfolg Hand in Hand gehen. So habe ich früh in meiner beruflichen Entwicklung den Weg in die Gesundheitswirtschaft gefunden und bin der Branche immer eng verbunden geblieben. Fresenius Medical Care ist ein weltweit tätiges, in seinem Segment führendes und einzigartiges Unternehmen, in dem noch sehr viel Potenzial steckt. Ich möchte meinen Beitrag dazu leisten, dieses Potenzial zum Wohle der Patientinnen und Patienten und der Beschäftigten zu heben und so Mehrwert auch für die Aktionärinnen und Aktionäre zu schaffen.“