21. Februar 2024

Fresenius schließt 2023 mit starkem viertem Quartal ab und erwartet für 2024 beschleunigtes Ergebniswachstum durch die zunehmende Dynamik von #FutureFresenius

- Fresenius erreicht angehobenen Ausblick für 2023. Starkes Schlussquartal mit anhaltend guter Entwicklung der Operating Companies Fresenius Kabi und Fresenius Helios sowie Fortschritten beim Turnaround der Investment Company Fresenius Vamed.

- Konzernausblick für 2024: Organisches Umsatzwachstum zwischen 3 und 6% erwartet; währungsbereinigter EBIT soll zwischen 4 und 8 % steigen.

- Verschuldungsgrad sinkt: zum Jahresende 2024 innerhalb des selbst definierten Zielkorridors von 3,0x bis 3,5x erwartet.

- Konzernumsatz bei 22,3 Mrd € im Geschäftsjahr 2023: Starkes organisches Wachstum des Konzernumsatzes von 6 %; Konzern-EBIT steigt währungsbereinigt um 2 % auf 2,3 Mrd €; starker operativer Cashflow auf Konzernebene in Höhe von 2,1 Mrd €.

- Kosteneinsparungsziel für 2023 auf Konzernebene mit ~40 % deutlich übertroffen – Ziel für strukturelle Produktivitätseinsparungen bis Ende 2025 auf ~400 Mio € angehoben (zuvor: ~350 Mio €).

- Konzernumsatz steigt im 4. Quartal organisch um 5 %; Konzern-EBIT steigt währungsbereinigt um 8 %.

- Fresenius Kabi im 4. Quartal mit hervorragendem organischen Umsatzwachstum von 7 % am oberen Ende des strukturellen Wachstumsbands und EBIT-Marge von 14,1 % innerhalb des strukturellen Margenbandes.

- Fresenius Helios im 4. Quartal mit starkem organischen Umsatzwachstum von 5 % am oberen Ende des strukturellen Wachstumsbandes und ausgezeichneter EBIT-Marge von 11,6 % deutlich über dem strukturellen Margenband.

- Transformation von Fresenius Vamed kommt gut voran; fortgesetzt operative Verbesserung mit positivem EBIT in zweitem Quartal in Folge.

- Dekonsolidierung von Fresenius Medical Care zusammen mit zahlreichen weiteren strukturellen Verbesserungen im Kontext von #FutureFresenius in 2023 umgesetzt; einmalige, nicht-zahlungswirksame Sondereffekte in 2023 bilanziert.

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 4. Quartal 2023.

Michael Sen, Vorstandsvorsitzender von Fresenius: „Im Geschäftsjahr 2023 haben wir entscheidende Weichen gestellt und Fresenius wieder auf Kurs gebracht. Mit #FutureFresenius treiben wir Verbesserungen im gesamten Unternehmen voran und schaffen Wert. Wir haben uns fokussiert, die Strukturen vereinfacht und die finanzielle Performance gestärkt. Diese Dynamik werden wir nutzen, um unsere Geschäfte weiter auszubauen und das Ergebniswachstum der Operating Companies Fresenius Kabi und Fresenius Helios zu beschleunigen. Fresenius ist einzigartig positioniert, um den steigenden Bedarf an medizinischer Versorgung zu decken und dabei Innovationen auch in den Bereichen Digitalisierung und Künstliche Intelligenz zu nutzen. Wir bekräftigen damit unseren Anspruch, Advancing Patient Care voranzubringen: die Gesundheit der Menschen zu verbessern."

Eine detaillierte Übersicht der Ergebnisse des 4. Quartals und des Geschäftsjahres 2023 – vor und nach Sondereinflüssen – finden Sie auf unserer Website.

Nach der Dekonsolidierung von Fresenius Medical Care werden ab dem 1. Dezember 2023 die Finanzzahlen des Konzerns gemäß IAS 28 (At Equity-Methode) dargestellt. Die Vorjahreszahlen wurden aufgrund der Anwendung von IFRS 5 auf die dekonsolidierten Aktivitäten von Fresenius Medical Care angepasst.

Informationen zu den alternativen Leistungskennzahlen sind verfügbar unter www.fresenius.com/de/alternative-leistungskennzahlen.

Pressekonferenz und Video-Webcast

Anlässlich der Veröffentlichung der Ergebnisse für das Geschäftsjahr 2023 findet am 21. Februar 2024 um 10:00 Uhr MEZ eine Pressekonferenz statt. Sie sind herzlich eingeladen, die Pressekonferenz in einer Live-Übertragung im Internet unter https://www.fresenius.com/calendar zu verfolgen. Nach der Konferenz wird eine Aufzeichnung auf unserer Website verfügbar sein.

Die Finanzzahlen für das Geschäftsjahr 2023 und das Geschäftsjahr 2022 beinhalten Sondereinflüsse. Diese betreffen: Umbewertungen von bedingten Biosimilars-Kaufpreisverbindlichkeiten, Aufwendungen im Zusammenhang mit dem Fresenius Kosten- und Effizienzprogramm, Auswirkungen im Zusammenhang mit dem Ukraine-Krieg, Aufwendungen im Zusammenhang mit den mAbxience- und Ivenix-Transaktionen, Hyperinflation in der Türkei, nachträgliche Abgaben, Kosten im Zusammenhang mit dem Rechtsformwechsel von Fresenius Medical Care, die Transformation von Fresenius Vamed, An-passungen des Bestandsportfolios, Effekte aus der Bewer-tung der Beteiligung an Fresenius Medical Care gemäß IFRS 5 sowie Aufwendungen PPA Equity-Methode Fresenius Medical Care. Die in den Überleitungsrechnungen dargestellten Sondereinflüsse sind jeweils im Segment Corporate/Sonstige ausgewiesen.

Strategische Prioritäten 2024

Nach einem Jahr mit deutlichen strukturellen Veränderungen des Konzerns und verbesserter operativer Leistung werden sich die Prioritäten von Fresenius im Jahr 2024 auf Fortschritte in der finanziellen Entwicklung konzentrieren. Dazu gehören die Reduzierung der Verschuldung, die Umsetzung der erneut angehobenen Kosteneinsparungsziele sowie ein strikter Fokus auf Kapitaleffizienz und Rendite. Dieses Maßnahmenbündel soll zu einem beschleunigten Ergebniswachstum im Jahr 2024 und darüber hinaus führen.

Fresenius ist einzigartig positioniert, um von den Megatrends im Gesundheitswesen zu profitieren. Dazu zählen insbesondere die wachsende und alternde Bevölkerung sowie die Digitalisierung. Mit seiner führenden Position im europäischen privaten Krankenhausmarkt und einer Vielzahl ambulanter Kliniken verfügt das Unternehmen über einen einzigartigen und direkten Zugang zu 26 Millionen Patienten. Darüber hinaus ermöglichen innovative MedTech-Geräte und eine integrierte End-to-End-Biopharma-Plattform notwendige Therapien für die Zukunft. Diese starken strategischen Säulen bilden in Kombination ein äußerst robustes, ertragssteigerndes Geschäftsmodell in attraktiven Wachstumsfeldern.

Fresenius Konzern – Geschäftsentwicklung

Der Konzernumsatz blieb nahezu unverändert (währungsbereinigt: 4 %) bei 5.678 Mio € (4. Quartal 2022: 5.670 Mio €). Das organische Wachstum betrug 5 % aufgrund der anhaltend starken Entwicklung der Operating Companies. Desinvestitionen minderten den Umsatzanstieg um 1 %. Währungsumrechnungs-effekte hatten einen negativen Einfluss von 4 % auf das Umsatzwachstum. Im Geschäftsjahr 2023 stieg der Konzernumsatz um 4 % (währungsbereinigt: 6 %) auf 22.299 Mio € (2022: 21.532 Mio €). Das organische Wachstum betrug 6 %. Währungsumrechnungseffekte hatten einen negativen Einfluss von 2 % auf das Umsatzwachstum.

Im 4. Quartal 2023 stieg der Umsatz der Operating Companies um 2 % (währungsbereinigt: 7 %) auf 5.165 Mio € (4. Quartal 2022: 5.047 Mio €). Im Geschäftsjahr 2023 erhöhte sich der Umsatz der Operating Companies um 4 % (währungsbereinigt: 7 %) auf 20.255 Mio € (2022: 19.494 Mio €).

Der Konzern-EBITDA vor Sondereinflüssen stieg um 6% (währungsbereinigt: 4 %) auf 942 Mio € (4. Quartal 20221: 890 Mio €). Im Geschäftsjahr 2023 stieg der Konzern-EBITDA vor Sondereinflüssen um 3 % (währungsbereinigt: 3 %) auf 3.422 Mio € (Geschäftsjahr 20221: 3.315 Mio €).

Der Konzern-EBIT vor Sondereinflüssen stieg um 13 % (währungsbereinigt: 8 %) auf 634 Mio € (4. Quartal 20221: 559 Mio €). Dies ist im Wesentlichen auf die gute Ergebnisentwicklung bei den Operating Companies zurückzuführen sowie auf die positive EBIT-Entwicklung bei Fresenius Vamed. Die EBIT-Marge vor Sondereinflüssen betrug 11,2 % (4. Quartal 20221: 9,9 %). Der berichtete Konzern-EBIT lag bei 85 Mio € (4. Quartal 2022: 337 Mio €). Im Geschäftsjahr 2023 stieg der Konzern-EBIT vor Sondereinflüssen um 3 % (währungsbereinigt: 2 %) auf 2.262 Mio € (20221: 2.190 Mio €). Die EBIT-Marge vor Sondereinflüssen betrug 10,1 % (20221: 10,2 %). Der berichtete Konzern-EBIT lag bei 1.143 Mio € (2022: 1.812 Mio €)

Die Operating Companies erreichten einen EBIT-Anstieg vor Sondereinflüssen von 8 % (währungsbereinigt: 2 %) auf 613 Mio (4. Quartal 20221: 568 Mio €) mit einer EBIT-Marge von 11,9 % (4. Quartal 20221: 11,3 %). Im Geschäftsjahr 2023 konnte der EBIT vor Sondereinflüssen der Operating Companies um 5 % (währungsbereinigt: 4 %) auf 2.278 Mio € gesteigert werden (20221: 2.170 Mio €), bei einer EBIT-Marge von 11,2% (Geschäftsjahr 20221: 11,1%).

Das Zinsergebnis vor Sondereinflüssen betrug -118 Mio € (4. Quartal 20221: -80 Mio €) im Wesentlichen aufgrund von Finanzierungsaktivitäten und gestiegener Zinssätze. Im Geschäftsjahr 2023 betrug das Zinsergebnis vor Sondereinflüssen -418 Mio € (20221: -241 Mio €).

Die Steuerquote vor Sondereinflüssen lag bei 36,4 % (4. Quartal 20221: 23,2 %). Die höhere Steuerquote im 4. Quartal 2023 ist hauptsächlich auf Abschlüsse von Betriebsprüfungsverfahren sowie einer Wertberichtigung eines latenten Steueranspruchs in Deutschland zurückzuführen. Im Geschäftsjahr 2023 lag die Steuerquote vor Sondereinflüssen bei 28,3 % (20221: 22,4 %).

Das Konzernergebnis2 aus dekonsolidierten Aktivitäten der Fresenius Medical Care vor Sondereinflüssen blieb unverändert (stieg währungsbereinigt um 4 %) und lag bei 83 Mio € (4. Quartal 2022 : 83 Mio €). Das Konzernergebnis2 aus dekonsolidierten Aktivitäten der Fresenius Medical Care vor Sondereinflüssen fiel im Geschäftsjahr 2023 um 18 % (währungsbereinigt: -16 %) auf 243 Mio € (20221: 295 Mio €).

Das Konzernergebnis2 vor Sondereinflüssen fiel um 11 % (währungsbereinigt: -17 %) auf 397 Mio € (4. Quartal 20221: 445 Mio €). Der Rückgang ist im Wesentlichen zurückzuführen auf höhere Zinsaufwendungen und eine höhere Steuerquote. Das berichtete Konzernergebnis2 fiel auf -614 Mio € (2022: 255 Mio €) und resultiert vor allem aus dem Bewertungseffekt von Fresenius Medical Care nach IFRS 5 in Höhe von 521 Mio € (siehe „Dekonsolidierung Fresenius Medical Care“ ). Der Effekt ist nicht zahlungswirksam. Ferner wirkten sich Anpassungen des Bestandsportfolios, Aufwendungen für das Kosten- und Effizienzprogramm sowie die Transformation von Vamed negativ auf das Konzernergebnis2 aus. Das Konzernergebnis2 vor Sondereinflüssen ohne Fresenius Medical Care fiel um 13 % (währungsbereinigt: -22 %) auf 314 Mio € (4. Quartal 20221: 362 Mio €).

Im Geschäftsjahr 2023 fiel das Konzernergebnis2 vor Sondereinflüssen um 13 % (währungsbereinigt: -14 %) auf 1.505 Mio € (20221: 1.729 Mio €). Der Rückgang ist im Wesentlichen zurückzuführen auf gestiegene Zinsaufwendungen und eine höhere Steuerquote. Das berichtete Konzernergebnis2 fiel auf -594 Mio € (2022: 1.372 Mio €) und war im Wesentlichen aufgrund der Bewertungseffekte von Fresenius Medical Care nach IFRS 5 in Höhe von 1.115 Mio € negativ (siehe Kapitel „Dekonsolidierung Fresenius Medical Care“ ). Die Effekte sind nicht-zahlungswirksam. Ferner wirkten sich Aufwendungen im Zusammenhang mit der Transformation von Fresenius Vamed, Anpassungen des Bestandsportfolios sowie Aufwendungen für das Kosten- und Effizienzprogramm negativ auf das Konzernergebnis2 aus. Das Konzernergebnis2 vor Sondereinflüssen ohne Fresenius Medical Care fiel um 12 % (währungsbereinigt: -14 %) auf 1.262 Mio € (2022 : 1.434 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Das Ergebnis je Aktie1 vor Sondereinflüssen fiel um 11 % (währungsbereinigt: -17 %) auf 0,70 € (4. Quartal 20222: 0,79 €). Das berichtete Ergebnis je Aktie1 betrug -1,09 € (4. Quartal 2022: 0,45 €). Im Geschäftsjahr 2023 fiel das Ergebnis je Aktie1 vor Sondereinflüssen um 13 % (währungsbereinigt: -15 %) auf 2,67 € (20222: 3,08 €). Das berichtete Ergebnis je Aktie1 betrug -1,05 € (2022: 2,44 €).

Der operative Konzern-Cashflow stieg um 4 % auf 1.272 Mio € (4. Quartal 2022: 1.225 Mio €) aufgrund der guten Cashflow-Entwicklung in allen Unternehmensbereichen des Konzerns. Die operative Cashflow-Marge betrug 22,4 % (4. Quartal 2022: 21,6 %). Der Free Cashflow vor Akquisitionen, Dividenden und Leasingverbindlichkeiten stieg auf 888 Mio € (4. Quartal 2022: 822 Mio €). Der Free Cashflow nach Akquisitionen, Dividenden und Leasingverbindlichkeiten stieg auf 814 Mio € (4. Quartal 2022: 742 Mio €).

Im Geschäftsjahr 2023 stieg der operative Konzern-Cashflow um 5 % auf 2.131 Mio € (2022: 2.031 Mio €). Die operative Cashflow-Marge betrug 9,6 % (2022: 9,4 %). Der Free Cashflow vor Akquisitionen, Dividenden und Leasingverbindlichkeiten stieg auf 1.024 Mio € (2022: 942 Mio €). Der Free Cashflow nach Akquisitionen, Dividenden und Leasingverbindlichkeiten verbesserte sich auf 115 Mio € (2022: -317 Mio €).

Der operative Cashflow von Fresenius Kabi stieg um 46 % auf 434 Mio € (4. Quartal 2022: 298 Mio €), hauptsächlich aufgrund des verbesserten Managements des Netto-Umlaufvermögens. Die Cashflow-Marge betrug 21,7 % (4. Quartal 2022: 14,6 %). Im Geschäftsjahr 2023 stieg der operative Cashflow um 21 % auf 1.015 Mio € (2022: 841 Mio €). Die Cashflow-Marge betrug 12,7 % (2022: 10,7 %).

Der operative Cashflow von Fresenius Helios fiel um 9 % auf 867 Mio € (4. Quartal 2022: 956 Mio €) bedingt durch zeitliche Verschiebungen von Zahlungseingängen in Spanien und gegenüber dem sehr guten Cashflow im Vorjahr. Die Cashflow-Marge lag bei 27,2 % (4. Quartal 2022: 31,5 %). Im Geschäftsjahr 2023 fiel der operative Cashflow um 9 % auf 1.244 Mio € (2022: 1.367 Mio €). Die Cashflow-Marge lag bei 10,1 % (2022: 11,7 %).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Vor Sondereinflüssen

Der operative Cashflow von Fresenius Vamed stieg stark auf 36 Mio € (4. Quartal 2022: 12 Mio €), da sich zeitliche Verschiebungen bei Zahlungseingängen positiv auswirkten. Die Cashflow-Marge betrug 6,1 % (4. Quartal 2022: 1,7 %). Im Geschäftsjahr 2023 verbesserte sich der operative Cashflow auf 20 Mio € (2022: -44 Mio €). Die Cashflow-Marge betrug 0,8 % (2022: -1,9 %).

Die Cash Conversion Rate (CCR), die das Verhältnis des adjustierten Free Cashflow1 zum EBIT vor Sondereinflüssen abbildet, betrug im Geschäftsjahr 2023 1,0 (2022: 0,9). Diese positive Entwicklung ist auf den verstärkten Fokus auf den Cashflow im gesamten Konzern zurückzuführen, insbesondere auch auf das Management der Vorräte und des Working Capitals sowie auf einen verbesserten Barmitteleingang.

Die Finanzverbindlichkeiten des Konzerns stiegen um 8 % (währungsbereinigt: 8%) auf 15.830 Mio € (31. Dezember 20222: 14.708 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns lagen mit 13.268 Mio € in etwa auf dem Vorjahresniveau (31. Dezember 20222: 13.307 Mio €). Währungsbereinigt verringerten sie sich um 1 %.

Der Verschuldungsgrad zum 31. Dezember 2023 lag bei 3,76x3,4 (31. Dezember 2022: 3,80x2,3,4). Dies entspricht einer starken Verbesserung von 27 Basispunkten gegenüber dem 3. Quartal 2023 (4,03x3,4) und ist im Wesentlichen auf die gute Cashflow-Entwicklung zurückzuführen.

Für das Geschäftsjahr 2024 erwartet Fresenius, dass die Kennziffer Netto-Finanzverbindlichkeiten / EBITDA5 zum Jahresende 2024 innerhalb des selbst definierten Zielkorridors für den Verschuldungsgrad von 3,0x bis 3,5x liegen wird. Es wird erwartet, dass dies durch die Reduzierung der Nettoverschuldung und die Verbesserung der operativen Leistung der Operating Companies erreicht wird.

1 Cashflow vor Akquisitionen und Dividenden; vor Zinsen, Steuern und Sondereinflüssen

2 Pro-forma Dekonsolidierung Fresenius Medical Care

3 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

4 Vor Sondereinflüssen

5 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; ohne potenzielle weitere Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten, inklusive Dividende der Fresenius Medical Care

In dieser Annahme sind weitere potenzielle Desinvestitionen nicht enthalten. Berücksichtigt ist jedoch die Tatsache, dass Fresenius, aufgrund gesetzlicher Restriktionen infolge der Inanspruchnahme von im Krankenhausfinanzierungs-gesetz vorgesehenen staatlichen Ausgleichs- und Erstattungszahlungen für gestiegene Energiekosten, der Hauptversammlung 2024 nicht vorgeschlagen wird, für das Geschäftsjahr 2023 eine Dividende auszuschütten. Unbenommen der rechtlich bedingten Aussetzung der Dividendenzahlungen für das Geschäftsjahr 2023 hält Fresenius für die Zukunft an seiner progressiven Dividendenpolitik fest und strebt weiterhin an, die Dividende im Einklang mit dem währungsbereinigten Wachstum des Ergebnisses je Aktie vor Sondereinflüssen zu erhöhen oder mindestens auf dem Niveau des Vorjahres zu halten.

Der ROIC lag im Geschäftsjahr 2023 bei 5,2 % (2022: 5,6 %) hauptsächlich aufgrund der höheren Steuerquote. Der ROIC der Operating Companies lag

bei 5,6 %.

Strukturelle Produktivitätseinsparungen für 2023 deutlich übertroffen – 2025 Ziel erhöht

Das konzernweite Kosten- und Effizienzprogramm kommt deutlich schneller voran als geplant. Im Geschäftsjahr 2023 wurden rund 280 Mio € an strukturellen Kosteneinsparungen auf EBIT-Ebene von Fresenius realisiert. Damit wurden die ursprünglich erwarteten Einsparungen von ~200 Mio € für das Geschäftsjahr 2023 deutlich übertroffen. Um diese Einsparungen zu erzielen, fielen im gleichen Zeitraum einmalige Kosten in Höhe von rund 220 Mio € an.

Aufgrund der hervorragenden Entwicklung der im Jahr 2023 konzernweit umgesetzten Kosten- und Effizienzmaßnahmen, hebt Fresenius sein Einsparziel zum zweiten Mal an. Fresenius geht nun davon aus, bis Ende des Jahres 2025 jährliche nachhaltige Kosteneinsparungen in Höhe von rund 400 Mio € auf EBIT-Ebene zu erzielen (bisher: rund 350 Mio €). Um das neue Ziel zu erreichen, werden Einmalkosten in Höhe von rund 80 bis 100 Mio € zwischen 2024 und 2025 erwartet. Für das Jahr 2024 werden Kosteneinsparungen in Höhe von insgesamt rund 330 bis 350 Mio € erwartet. Dies entspricht zusätzlichen Kosteneinsparungen von rund 50 bis 70 Mio € gegenüber dem Jahr 2023.

Die Programme betreffen alle Geschäftsbereiche und das Corporate Center. Die wichtigsten Elemente zur Produktivitätsverbesserung sind weiterhin Maßnahmen zur Optimierung von Prozessen, die Senkung der Vertriebs-, Verwaltungs- und Beschaffungskosten sowie weitere Umsetzung von Digitalisierungsaktivitäten.

Operating Company Fresenius Kabi

Der Umsatz von Fresenius Kabi ging bedingt durch negative Währungsumrechnungseffekte, die sich im Wesentlichen aus dem US-Dollar und der Hyperinflation in Argentinien ergaben, um 2 % zurück (stieg währungsbereinigt: 9 %) auf 1.996 Mio € (4. Quartal 2022: 2.036 Mio €). Das organische Umsatzwachstum betrug 7 % . Dieses gute Ergebnis ist hauptsächlich auf die starke Geschäftsentwicklung aller Wachstumsvektoren zurückzuführen. Im Geschäftsjahr 2023 stieg der Umsatz von Fresenius Kabi um 2 % (währungsbereinigt: 9 %) auf 8.009 Mio € (2022: 7.850 Mio €). Das organische Umsatzwachstum betrug 7 %1.

1 Um die zugrunde liegende Geschäftsentwicklung zu zeigen, wurde die Definition des organischen Wachstums angepasst, um die erheblichen Inflationsauswirkungen in Argentinien vollständig auszuschließen. Nach der bisherigen Methode wären die Werte für das organische Wachstum bei Fresenius Kabi wie folgt gewesen: Q1: 7%, Q2: 8%, Q3:7%, Q4: 14% und 2023: 9%.

Der Umsatz im Bereich Wachstumsvektoren (MedTech, Nutrition und Biopharma) fiel aufgrund von negativen Währungsumrechnungseffekten um 3 % (stieg währungsbereinigt: 14 %) auf 997 Mio € (4. Quartal 2022: 1.026 Mio €). Das organische Wachstum lag bei ausgezeichneten 11 %. Das organische Umsatzwachstum von 6% im Bereich Nutrition ist im Wesentlichen auf die gute Entwicklung in den USA und Lateinamerika zurückzuführen. Das Wachstum in China war hingegen durch die indirekten Auswirkungen der landesweiten Anti-Korruptionskampagne der Regierung beeinträchtigt. Der Bereich Biopharma verzeichnete ein sehr starkes organisches Wachstum von 66%, das auf erfolgreiche Produkteinführungen in Europa und den USA sowie auf Lizenzvereinbarungen zurückzuführen ist. Das organische Wachstum im Bereich MedTech betrug 8 % aufgrund der positiven Entwicklung in den meisten Regionen und in vielen Produktgruppen. Im Geschäftsjahr 2023 stieg der Umsatz der Wachstumsvektoren um 4 % (währungsbereinigt: 14 %, organisch: 10 %) auf 4.177 Mio € (2022: 4.005 Mio €).

Der Umsatz im Bereich Pharma (IV Drugs & Fluids) sank um 1 % (stieg währungsbereinigt: 3 %, organisch: 3 %) auf 1.000 Mio € (4. Quartal 2022: 1.010 Mio €). Das solide organische Wachstum war im Wesentlichen auf eine positive Entwicklung in vielen Regionen zurückzuführen. Im Geschäftsjahr 2023 blieb der Umsatz im Bereich Pharma in etwa stabil (stieg währungsbereinigt: 3 %; organisch: 3 %) bei 3.832 Mio € (2022: 3.845 Mio €).

Der EBIT1 von Fresenius Kabi stieg um 19 % (währungsbereinigt: 6 %) auf 282 Mio € (4. Quartal 2022: 236 Mio €) aufgrund der ausgezeichneten Umsatzentwicklung und der hervorragend voranschreitenden Kosteneinsparungsinitiativen. Die EBIT-Marge1 betrug 14,1 % (4. Quartal 2022: 11,6 %) und lag damit innerhalb des strukturellen EBIT-Margenbandes. Im Geschäftsjahr 2023 stieg der EBIT1 um 6 % (währungsbereinigt: 3 %) auf 1.145 Mio € (2022: 1.080 Mio €). Die EBIT-Marge1 betrug 14,3 % (2022: 13,8 %).

Der EBIT1 der Wachstumsvektoren stieg um 69 % (währungsbereinigt: 12 %) auf 102 Mio € (4. Quartal 2022: 60 Mio €) aufgrund der ausgezeichneten Umsatzentwicklung und der hervorragend voranschreitenden Kosteneinsparungsinitiativen. Die EBIT-Marge1 betrug 10,2 % (4. Quartal 2022: 5,9 %). Im Geschäftsjahr 2023 stieg der EBIT1 der Wachstumsvektoren um 15 % (währungsbereinigt: 6 %) auf 390 Mio € (2022: 339 Mio €). Die EBIT-Marge1 betrug 9,3 % (2022: 8,5 %).

Der EBIT1 im Bereich Pharma blieb nahezu stabil (stieg währungsbereinigt: 2 %) auf 189 Mio € (4. Quartal 2022: 190 Mio €) aufgrund der robusten Umsatzentwicklung und der hervorragend voranschreitenden Kosteneinsparungsinitiativen. Die EBIT-Marge1 betrug 18,9 % (4. Quartal 2022: 18,8 %). Im Geschäftsjahr 2023 stieg der EBIT1 im Bereich Pharma um 3 % (währungsbereinigt: 6 %) auf 792 Mio € (2022: 769 Mio €). Die EBIT-Marge1 betrug 20,7 % (2022: 20,0 %).

1 Vor Sondereinflüssen.

Operating Company Fresenius Helios

Der Umsatz stieg um 5 % (währungsbereinigt: 5 %) auf 3.188 Mio € (4. Quartal 2022: 3.031 Mio €). Das organische Umsatzwachstum betrug 5 %. Im Geschäftsjahr 2023 stieg der Umsatz um 5 % (währungsbereinigt: 5 %) auf 12.320 Mio € (2022: 11.716 Mio €). Das organische Umsatzwachstum betrug 5 %.

Der Umsatz von Helios Deutschland stieg um 5 % (organisch: 5 %) auf 1.828 Mio € (4. Quartal 2022: 1.749 Mio €) im Wesentlichen dank der soliden Fallzahlenentwicklung. Im Geschäftsjahr 2023 stieg der Umsatz von Helios Deutschland um 4 % (organisch: 4 %) auf 7.279 Mio € (2022: 7.021 Mio €).

Der Umsatz von Helios Spanien stieg trotz des bereits starken Vorjahresquartals um 6 % (währungsbereinigt: 5 %) auf 1.289 Mio € (4. Quartal 2022: 1.214 Mio €) bedingt durch die weiterhin hohe Nachfrage nach Behandlungen. Die Kliniken in Lateinamerika zeigten ebenfalls eine gute Leistung. Das organische Wachstum betrug 5 %. Im Geschäftsjahr 2023 stieg der Umsatz von Helios Spanien um 7 % (währungsbereinigt: 8 %, organisch: 8 %) auf 4.770 Mio € (2022: 4.441 Mio €).

Der Umsatz von Helios Fertility stieg um 8 % (währungsbereinigt: 17 %) auf 71 Mio € (4. Quartal 2022: 66 Mio €) aufgrund positiver Preis- und Behandlungsmixeffekte sowie der positiven Entwicklung bei den Behandlungen, insbesondere in den USA. Das organische Wachstum betrug 22 %. Im Geschäftsjahr 2023 stieg der Umsatz von Helios Fertility um 8 % (währungsbereinigt: 14 %) auf 269 Mio € (2022: 250 Mio €).

Der EBIT1 von Fresenius Helios stieg um 5 % (währungsbereinigt: 5 %) auf 371 Mio € (4. Quartal 2022: 354 Mio €). Die EBIT-Marge1 betrug 11,6 % (4. Quartal 2022: 11,7%). Im Geschäftsjahr 2023 stieg der EBIT1 von Fresenius Helios um 4 % (währungsbereinigt: 4 %) auf 1.232 Mio € (2022: 1.185 Mio €). Die EBIT-Marge1 betrug 10,0 % (2022: 10,1 %).

Der EBIT1 von Helios Deutschland sank um 6 % auf 164 Mio € (4. Quartal 2022: 174 Mio €) insbesondere aufgrund der hohen Vorjahresbasis. Das Vorjahresquartal enthielt keine nennenswerten negativen Inflationseffekte, die das 4. Quartal 2023 hingegen deutlich belasteten. Dies konnte trotz der guten Umsatzentwicklung und des gut voranschreitenden Kosteneinsparungsprogramms sowie der staatlichen Energiekostenhilfen nicht vollständig kompensiert werden. Die EBIT-Marge1 betrug 9,0 % (4. Quartal 2022: 9,9 %). Im Geschäftsjahr 2023 stieg der EBIT1 von Helios Deutschland um 1 % auf 630 Mio € (2022: 623 Mio €). Die EBIT-Marge1 lag bei 8,7 % (2022: 8,9%).

Der EBIT1 von Helios Spanien stieg um 9 % (währungsbereinigt: 8 %) auf 188 Mio € (4. Quartal 2022: 172 Mio €) aufgrund der sehr guten Umsatzentwicklung und dem gut voranschreitenden Kosteneinsparungsprogramm. Die EBIT-Marge1 betrug 14,6 % (4. Quartal 2022: 14,2 %). Im Geschäftsjahr 2023 stieg der EBIT1 von Helios Spanien um 4 % (währungsbereinigt: 5 %) auf 580 Mio € (2022: 556 Mio €). Die EBIT-Marge1 betrug 12,2 % (2022: 12,5 %).

Der EBIT1 von Helios Fertility betrug 10 Mio € (4. Quartal 2022: 6 Mio €): Die EBIT-Marge1 lag bei 14,1 % (4. Quartal 2022: 9,1 %). Im Geschäftsjahr 2023 betrug der EBIT1 von Helios Fertility 26 Mio € (2022: 21 Mio €). Die EBIT-Marge1 lag bei 9,7 % (2022: 8,4 %).

1 Vor Sondereinflüssen.

Dekonsolidierung von Fresenius Medical Care erfolgreich umgesetzt

Fresenius hat die Dekonsolidierung von Fresenius Medical Care erfolgreich abgeschlossen. Dies war ein historischer Schritt in der Geschichte des Unternehmens und ein Meilenstein in der Umsetzung der #FutureFresenius Strategie. Die Komplexität der Konzernstruktur wurde deutlich reduziert und die Governance-Struktur vereinfacht, so dass sowohl Fresenius als auch Fresenius Medical Care nun gezielter, schneller und agiler Entscheidungen treffen können. Fresenius bleibt mit einem Anteil von unverändert 32 % größter Aktionär von Fresenius Medical Care.

Mit dem Rechtsformwechsel zum 30. November 2023 firmiert Fresenius Medical Care als Aktiengesellschaft (AG). Aufgrund der Dekonsolidierung wird die Beteiligung an Fresenius Medical Care nun nach der Equity-Methode nach IAS 28 bilanziert.

Im Rahmen der IFRS 5-Folgebewertung zum 30. September 2023 und zum

30. November 2023 sowie der Dekonsolidierung sind im Konzern-Abschluss zum 31. Dezember 2023 nicht-zahlungswirksame Sonderaufwendungen in Höhe von 1,115 Mrd. € enthalten, die auf Anteilseigner der Fresenius SE & Co. KGaA entfielen.

Künftig wird der Anteil in Höhe von 32 % an Fresenius Medical Care in der Gewinn- und Verlustrechnung sowie in der Bilanz des Fresenius-Konzerns in einer separaten Zeile ausgewiesen. Die von Fresenius Medical Care erhaltenen Dividenden werden als Teil der Kapitalflussrechnung ebenfalls separat ausgewiesen.

IAS 28 verlangt eine vollständige Kaufpreisallokation (PPA) ab dem Zeitpunkt, zu dem die Beteiligung an Fresenius Medical Care als assoziiertes Unternehmen ausgewiesen wird. Die Bilanzierung der PPA wird als Sondereinfluss behandelt.

Aus Gründen der Vereinfachung und Vergleichbarkeit wird Fresenius das Konzernergebnis künftig mit und ohne dem Equity-Ergebnis ausweisen.

Transformation Fresenius Vamed kommt gut voran

Weitere gute Fortschritte konnten im 4. Quartal beim umfassenden Restrukturierungsprogramm zur Steigerung der Profitabilität von Fresenius Vamed erzielt werden, mit dem im Jahr 2023 begonnen wurde. Nach 10 Mio € im

3. Quartal hat Fresenius Vamed mit 21 Mio € im 4. Quartal (2023: -€16 Mio €) zum zweiten Mal in Folge einen positiven EBIT1 ausgewiesen. Die EBIT-Marge1 lag bei 3,5 % (4. Quartal 20221: -1,3 %) und bei -0,7 % im Gesamtjahr (20221: 0,8 %).

Der Umsatz der fortgeführten Aktivitäten lag im 4. Quartal 2023 bei 589 Mio € und war mit 5 % rückläufig, hauptsächlich aufgrund zeitlicher Verschiebungen von Vertragsabschlüssen im Projektgeschäft sowie der Anwendung strengerer Kriterien bei der Annahme von Projekten. Der Umsatz der fortgeführten Aktivitäten lag im Geschäftsjahr 2023 bei 2.201 Mio €.

Der Gesamtumsatz von Fresenius Vamed betrug 595 Mio € (4. Quartal 2022: 712 Mio €) und ging um 16 % (währungsbereinigt: -17 %) zurück. Der Rückgang ist in erster Linie auf nicht-fortgeführte Aktivitäten im Rahmen der Transformation und auf die damit verbundenen Anpassungen und zeitlichen Verschiebungen im Projektgeschäft zurückzuführen. Im Geschäftsjahr 2023 belief sich der Gesamtumsatz von Fresenius Vamed auf 2.356 Mio € und lag damit in etwa auf dem Vorjahresniveau (2022: 2.359 Mio €).

Die negativen Sondereffekte, die im Rahmen der Transformation gebucht wurden, beliefen sich auf 113 Mio € im 4. Quartal 2023, im Wesentlichen für das Einstellen von Geschäftsaktivitäten, Wertberichtigungen sowie Restrukturierungs-aufwendungen. Sie sind größtenteils nicht zahlungswirksam. Insgesamt sind im Geschäftsjahr 2023 negative Sondereffekte von 554 Mio € aufgelaufen.

Für das Jahr 2024 wird eine Fortsetzung der positiven Entwicklung erwartet. Fresenius Vamed bekräftigt seine Ziele und erwartet weiterhin ab dem Geschäftsjahr 2025 das im #FutureFresenius Financial Framework vorgegebene strukturelle EBIT-Margenband von 4 bis 6 % zu erreichen.

1 Vor Sondereinflüssen.

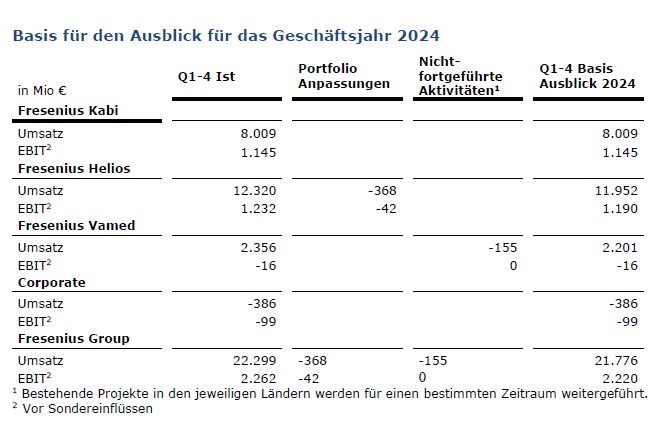

Konzern-Ausblick für 2024 und Ausblick Segmente1

Fresenius erwartet für das Geschäftsjahr 2024, dass sich die allgemeine Kosten-inflation fortsetzen wird und die aktuellen geopolitischen Spannungen anhalten. Ferner erwartet Fresenius, dass sich die Zinsen auf einem ähnlichen Niveau wie im Jahr 2023 bewegen werden. Unbenommen dessen, beurteilt der Vorstand die Geschäftsaussichten für den Konzern als positiv und erwartet ein erfolgreiches Geschäftsjahr 2024.

Das organische Konzernumsatzwachstum soll im Geschäftsjahr 2024 zwischen 3 und 6 % liegen. Der währungsbereinigte EBIT2 des Konzerns soll zwischen 4 und 8 % wachsen.

Fresenius Kabi erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum im mittleren einstelligen Prozentbereich. Die EBIT-Marge2 soll in etwa bei 15 % liegen (strukturelles Margenband: 14 bis 17 %). Fresenius Helios erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum im niedrigen bis mittleren einstelligen Prozentbereich. Die EBIT-Marge2 soll innerhalb des strukturellen Margenbands von 9 bis 11 % liegen. Fresenius Vamed erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum (Fortgeführte Aktivitäten) im mittleren einstelligen Prozentbereich. Die EBIT-Marge2 soll um

1 bis 2 Prozentpunkte unterhalb strukturellen Margenbands von 4 bis 6 % liegen.

1 Die jeweilige Vorjahresbasis ist in der Tabelle „Basis für den Ausblick für das Geschäftsjahr 2024“ dargestellt

2 Vor Sondereinflüssen

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.